报告导读

“红土矿-NPI-高冰镍”工艺落地超越市场预期,NPI打通新能源大门,同时也改变了前期引导镍价上扬的核心逻辑。2021年,新能源所需镍为16万金属吨,缺口为7万金属吨,青山实业的7.5万金属吨高冰镍项目(披露将于2021年10月后出产品)一举抹平年内缺口。

将印尼过剩的NPI通过镍锍生产工艺进一步深加工至高冰镍后冶炼硫酸镍具有利润空间,利润率超过60%。考虑到目前印尼湿法项目尚未投产,缺乏资源保障的下游企业率先在高冰镍上进行原料储备具有战略意义。

镍由结构性短缺转为全元素过剩,重挫镍价。短期价格整体偏弱,但波动预计加大,一方面由于项目尚未落地,依然具有较大的不确定,另一方面NPI与硫酸镍的价差变化将影响NPI是否深加工至高冰镍。

从中长期角度来看,镍价依然取决于新能源需求增速与镍项目供应增速的孰强孰弱。但价格弹性预计收敛,随着火法工艺这一调节剂的引入,生产企业具有了根据利润和价格调节镍铁与高冰镍供应的能力,从而降低镍价的整体弹性。

从下方支撑来看,我们将镍铁的动态价格作为底部支撑,当镍板价格下破镍铁价格时,钢厂将会根据经济性,增加镍板用量,减少镍铁用量,镍铁价格从而形成对镍板的下方支撑。

随着“红土镍矿-NPI-高冰镍-硫酸镍”工艺落地,NPI打通新能源世界的大门,镍踏上结构性短缺转向全元素过剩的风口浪尖。

01颠覆市场预期,结构性短缺转向全元素过剩

3月3日市场传出消息,青山实业与华友钴业、中伟股份于3月1日签订10万吨高冰镍供应协议。三方共同约定青山实业将于2021年10月开始一年内向华友钴业供应6万吨高冰镍,向中伟股份供应4万吨高冰镍,两者合计折合金属量约7.5万吨/年(高冰镍含镍量75%),该项目的落地远超市场预期。

第一个超预期表现为投产速度超预期,按照前期市场观点,市场普遍认为印尼湿法MHP项目的投产进度将快于火法高冰镍项目。湿法项目中,预期最早投产的印尼力勤将投产计划由2021年6月推迟至2021年年末,华友和格林美湿法项目投产计划由2021年推迟至2022年。湿法项目频频延期,使得市场对火法项目的投产预期也更加滞后。而根据青山实业与华友钴业、中伟股份签订的协议,将于2021年10月开始供应高冰镍,远超市场预期。

第二个超预期在于投产主体超预期,并且后续增量空间较大。青山实业作为独立主体将高冰镍项目率先落地,而不是先前已经披露投产规划的盛屯镍业与华友钴业的高冰镍火法项目(青山均参股),颠覆市场预期。据悉青山实业于2020年7月份开始在印尼调试试制高冰镍,于2020年年底试制成功,投产周期仅为半年,远低于湿法项目的3年投产周期。印尼具有镍铁产能的中资企业众多,该项目具有较高的可复制性,目前德龙和鑫海等镍铁生产企业均于印尼试验NPI-高冰镍项目,印尼火法项目预计将全面开花。

红土矿-NPI-高冰镍工艺试验成功意味着NPI打通新能源大门,同时也改变了前期引导镍价上扬的核心逻辑。过去,不锈钢行业用镍与新能源行业用镍相对割裂,虽然不锈钢所需的NPI过剩,但是新能源所需的MHP原料短缺,我们将镍界定为结构性短缺品种,更加核心关注平衡表中新能源用镍的缺口。按照我们在年报中的测算2021年新能源所需镍为16万金属吨,缺口为7万金属吨,青山实业的7.5万金属吨高冰镍项目一举抹平年内缺口。并且自该项目落地之后,由于NPI与新能源行业的贯通,镍的供需结构将重新考察镍的全元素平衡,不再仅关注新能源用镍的供需平衡。即从绝对量来看,2021年镍从7万金属吨的结构性短缺转为13万金属吨的全元素过剩,重挫镍价。从更长周期来看,2022年,预计印尼湿法项目与火法项目合计30余万金属吨全部上线,其中力勤、华友和格林美3家湿法氢氧化镍钴项目16.28万金属吨,青山实业、盛屯友山和华友钴业3家火法高冰镍项目15.4万金属吨。新能源需求侧,镍的需求量预计为24万金属吨,按照17万金属吨缺口来计算,印尼的湿法与火法项目供应可以有效覆盖2022年的新能源需求。

表1:印尼中资湿法与火法项目合计逾30万金属吨

资料来源:公开资料整理,国泰君安期货产业服务研究所

02高冰镍利润、原料和工艺条件成熟,下游战略布局意愿强烈

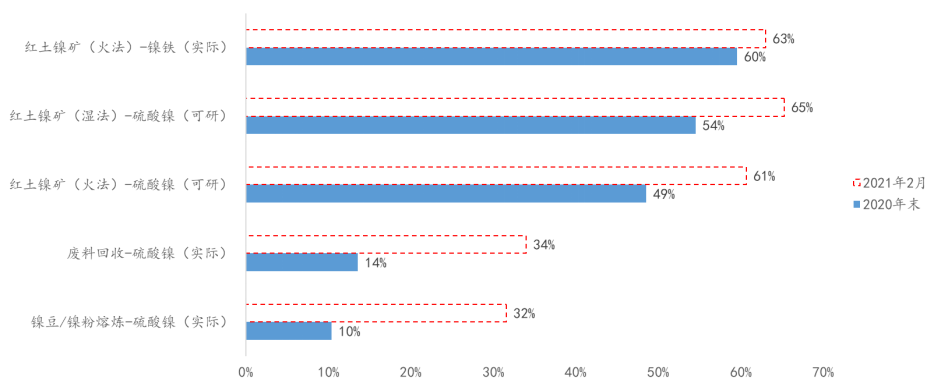

青山作为上游以及华友、力勤作为下游,在此时选择将镍铁进一步深加工至高冰镍用于冶炼硫酸镍具有价值合理性。目前硫酸镍售价37500元/吨,折算镍金属价值17万元/吨(按照22%含镍量),镍铁国内的现货销售价格接近1200元/镍,价差达到5万元/吨。镍铁转炉吹炼成本较低,高冰镍加工至硫酸镍费用约1.4万元/吨,利润空间足以覆盖加工费用,NPI-高冰镍-硫酸镍的加工工艺具有利润空间。从毛利来看,2020年年末,红土镍矿冶炼NPI利润率远超过进一步深加工至高冰镍-硫酸镍的利润水平,而2021年2月末,红土镍矿冶炼NPI与红土镍矿冶炼高冰镍-硫酸镍利润水平接近,且均超过60%,当下工艺落地的利润条件成熟。

图1:工艺落地的利润条件成熟,红土镍矿冶炼NPI与高冰镍-硫酸镍的利润水平接近,且均超过60%

资料来源:SMM,Mysteel,国泰君安期货产业服务研究所

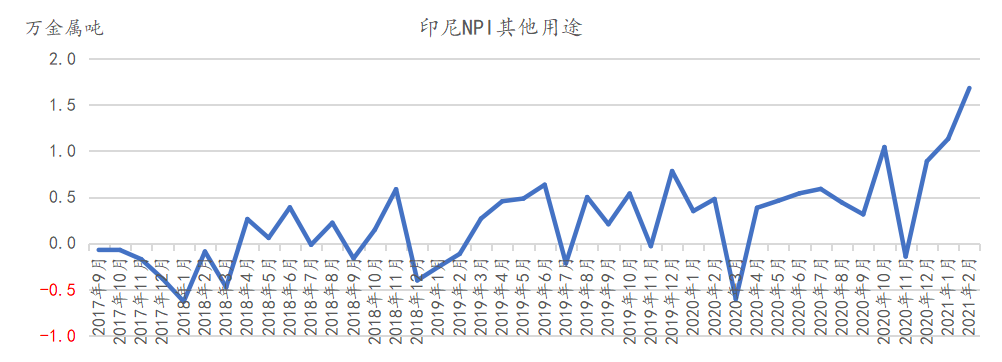

印尼NPI供应过剩的局面愈发严峻,2021年2月印尼NPI产量6.75万金属吨,已经远超国内3.59万吨的产量,印尼粗钢月产量在25-30万吨预计自用2-2.5万金属吨NPI,其余印尼NPI主要流向中国等国家,每月在3万金属吨上下,需求量小于供应量,仍有大量NPI剩余,2021年2月预计为1.6万金属吨过剩,将过剩的NPI作为高冰镍的冶炼原料效用较高。

从青山的NPI产能产量来看,截至2021年2月末,青山在印尼的镍铁年产量43.7万金属吨,根据青山实业发布的信息,2021年预计镍产能达60万金属吨,预计增量部分主要将用于新能源行业。

图2:印尼NPI产量扣除出口量和粗钢自用量外,2021年2月尚有1.68万金属吨余量

资料来源:SMM,国泰君安期货产业服务研究所

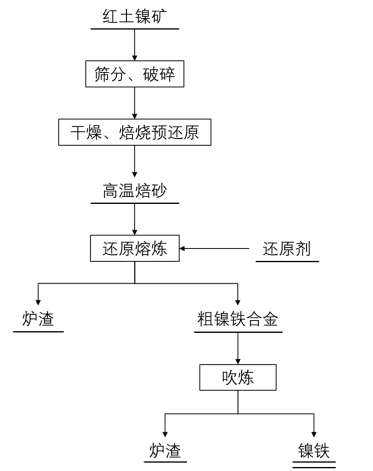

红土镍矿-NPI-高冰镍生产工艺成熟。第一步是火法冶金生产镍铁的主流工艺RKEF(Rotary Kiln Electric Furnace),即回转窑焙烧预还原-电炉还原熔炼工艺。工艺过程为:将矿石破碎、筛分后加入回转窑,在700-900℃下脱水干燥、预热、焙烧,并选择性还原部分镍和铁,产出高温焙砂,焙砂装入电炉中进行还原熔炼,还原剂为炭材料(包括焦炭和煤等),还原熔炼温度约为1400-1500℃,最终得到粗镍铁合金。RKEF工艺得到的镍铁可直接用作生产不锈钢的原料,也可以精炼,精炼是在转炉中进行的,转炉中加入熔剂(石英石)的同时鼓入高压高温的空气或氧气,能使杂质经氧化造渣过程除去,得到高品位镍铁。

镍铁工艺的优点是熔池温度和炉内的气氛比较容易控制,炉气量较少,含尘量较低。缺点是本身能耗高,污染较为严重,投资相对大,其中回转窑和电炉投资占大部分。镍铁工艺产出的镍铁合金产品中(Ni+Co)的质量分数约为20%~30%,镍的回收率达到90%~95%,但钴不能回收。

图3:第一步镍铁工艺流程得到高品位镍铁

资料来源:公开资料整理,国泰君安期货产业服务研究所

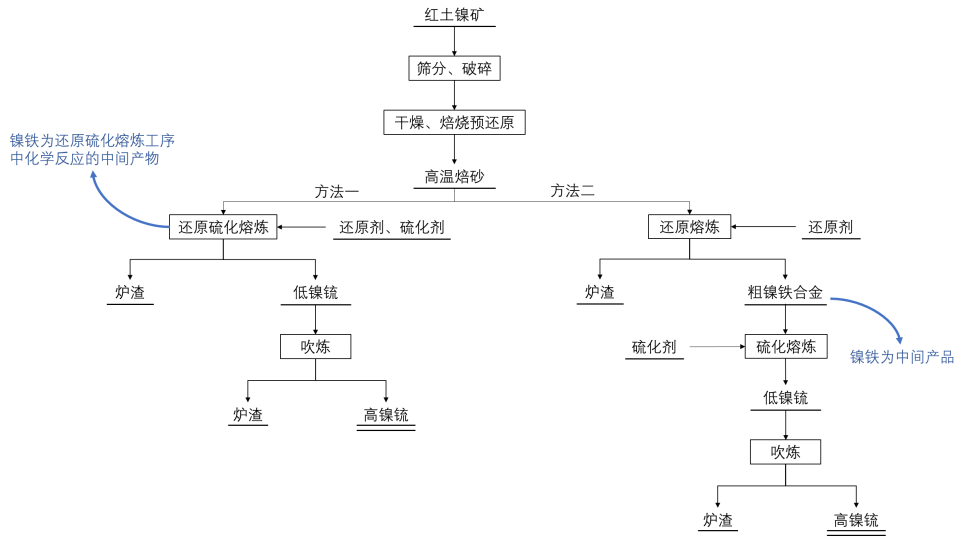

第二步镍锍生产工艺是在RKEF工艺的基础上进行调整,进而生产高镍锍,有两种实现方法。其一,红土镍矿经干燥、焙烧工序产出高温焙砂,焙砂进入电炉后与还原剂和硫化剂发生反应,其中硫化剂可选择黄铁矿、石膏、硫磺和含硫的镍原料等,电炉中还原硫化熔炼过程在1500-1600℃下进行,该工序的产物为低镍锍。低镍锍运输至转炉中进行进一步吹炼,造渣期内铁先被氧化,形成转炉渣被排出,而镍、钴得到富集,进入最终产品高镍锍中。其二,通过RKEF冶炼过程产出的镍铁合金,可以送入转炉中进行硫化熔炼,镍铁与硫化剂反应生成低镍锍,低镍锍再经过吹炼产出高镍锍。与镍铁工艺不同的是,镍锍工艺产出的高镍锍中的钴可以得到进一步的回收。

图4:第二步镍锍工艺生产高镍锍(高冰镍)

资料来源:公开资料整理,国泰君安期货产业服务研究所

下游在采购高冰镍后,可以通过酸体系加压浸出工艺生产硫酸镍,主流程一般为一段常压预浸-二段加压浸出,过程中镍优先浸出进入溶液,从而实现铜镍或镍钴的选择性浸出与分离。MHP制取硫酸镍则采用酸解-萃取的方法,一般以98%硫酸和阳极电解液为溶剂,将温度控制在50-60℃进行反应,然后通过萃取除杂并分离镍钴得到硫酸镍溶液。

从下游的角度来看,虽然用高冰镍生产硫酸镍的成本高于MHP,但是考虑到目前印尼湿法项目尚未投产,缺乏资源保障的企业,率先在高冰镍上进行原料储备具有战略意义,根据中伟的三元前驱体规划和实际产销需求情况,2021年预计需要镍5.5万金属吨,战略性布局高冰镍后,企业在镍豆和MHP的采购中可以增添优势,因此对于下游企业来说,对高冰镍的采购意愿较强。

03后市判断与价格展望

“红土镍矿-NPI-高冰镍-硫酸镍”工艺落地,NPI打通新能源世界的大门,镍由结构性短缺转为全元素过剩,对镍价形成较大压制。短期价格整体偏弱,并且波动预计加大,一方面由于项目尚未落地,依然具有较大的不确定,另一方面,NPI进一步加工至高冰镍取决于NPI与硫酸镍的价差,预计将加大短期波动。

从中长期角度来看,镍价依然取决于新能源需求增速与镍项目供应增速的孰强孰弱。并且价格弹性预计收敛,随着火法工艺这一调节剂的引入,生产企业具有了根据利润和价格调节镍铁与高冰镍供应的能力,从而降低镍价的整体弹性。

从下方支撑来看,我们将镍铁的动态价格作为底部支撑,当镍板价格下破镍铁价格时,钢厂将会根据经济性,增加镍板用量,减少镍铁用量,镍铁价格从而形成对镍板的下方支撑。

国泰君安期货

有色金属高级研究员

邵婉嫕

Z0015722