报告导读

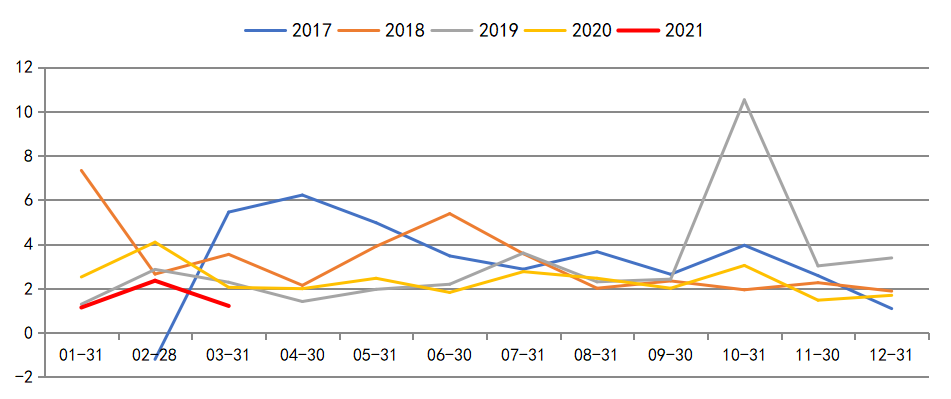

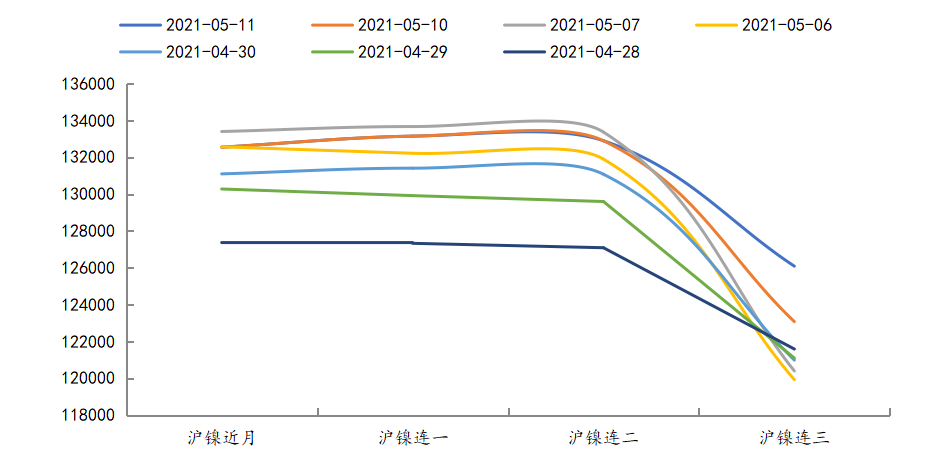

现货资源紧缺的矛盾驱动镍价于4月底开启第一轮上涨,现货短缺一方面来自于Nornickel地下水事故影响10%的产量,另一方面来自于全球镍龙头企业精炼镍减产。海外供应端减量,叠加国内长协订单减少,Q1镍板进口量萎缩,国内社会库存处于历史低位,市场担忧仓单供应不足,期限结构转Back,盘面拉涨突破前高。第二轮上涨来自于市场对澳大利亚镍资源供应的担忧,5月10日镍主力合约创下阶段性新高135570元/吨。

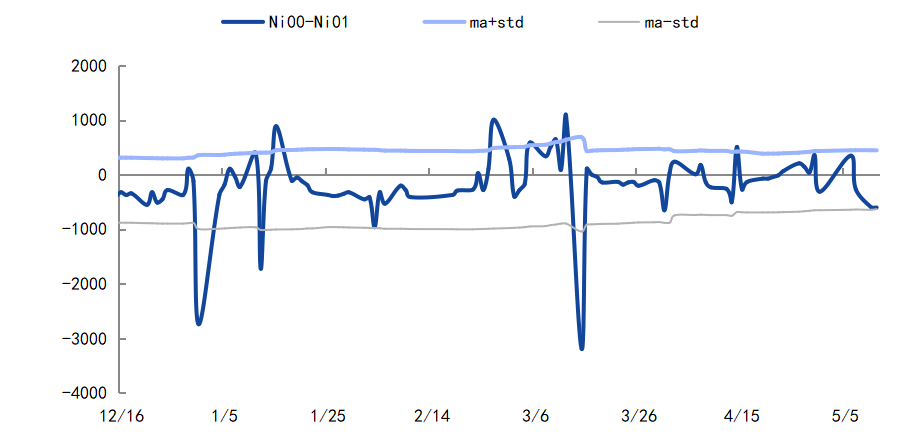

破局之后,镍价上行动力不足。本轮镍价上涨由盘面资金驱动,与年初BACK结构的上涨相比,年初为镍豆需求旺盛叠加新能源逻辑,现货与期货同涨,当下交易的是镍板供应紧张逻辑,但现货实际采购情绪并不高,俄镍现货贴水主力合约50元/吨,Ni00合约贴水Ni01合约,期货带涨现货的趋势性有限。下游需求来看,2021年5月不锈钢企业开始陆续检修,300系不锈钢粗钢产量预计出现高峰后的拐点,削弱不锈钢用镍的需求,镍价上方空间有限。

01镍的破局缘起

现货资源紧缺的矛盾驱动镍价于4月底开启第一轮上涨,现货短缺一方面来自于Nornickel地下水事故影响10%的产量,另一方面来自于全球镍龙头企业精炼镍减产。海外供应端减量,叠加国内长协订单减少,Q1镍板进口量萎缩,国内社会库存处于历史低位,市场担忧仓单供应不足,期限结构转Back,盘面拉涨突破前高。第二轮上涨来自于市场对澳大利亚镍资源供应的担忧,5月10日镍主力合约创下阶段性新高135570元/吨。

1.1 Norilsk 事故+龙头Q1减产,现货资源紧张

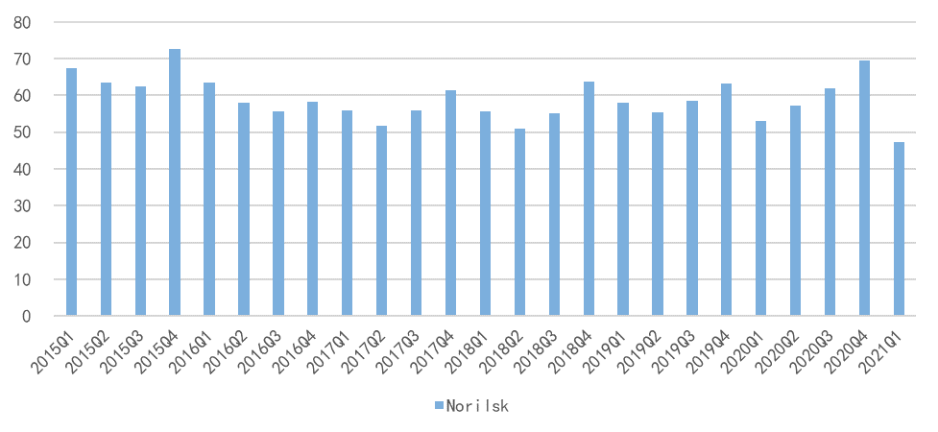

2021年2月底,Norilsk Nickel矿区出现地下水渗透事故,Oktyabrsky和Taimirsky矿停产,并计划关闭Kola MMC车间。受事故影响,2021年Q1 Norilsk Nickel公司镍产量减少至4.74万吨,产量同比下降10%。目前,矿区依然处于恢复生产的过程中,对生产的影响依旧在发酵,Oktyabrsky矿区(年产量为500万吨矿石)将在4月下半月至5月逐步恢复生产,Taimyrsky矿区(每年430万吨矿石)计划在6月初开始恢复生产。从全年看,2021年生产计划预计减少3.5万吨镍,2020年镍产量约为24万吨,该事故对年产量的影响大约在15%。

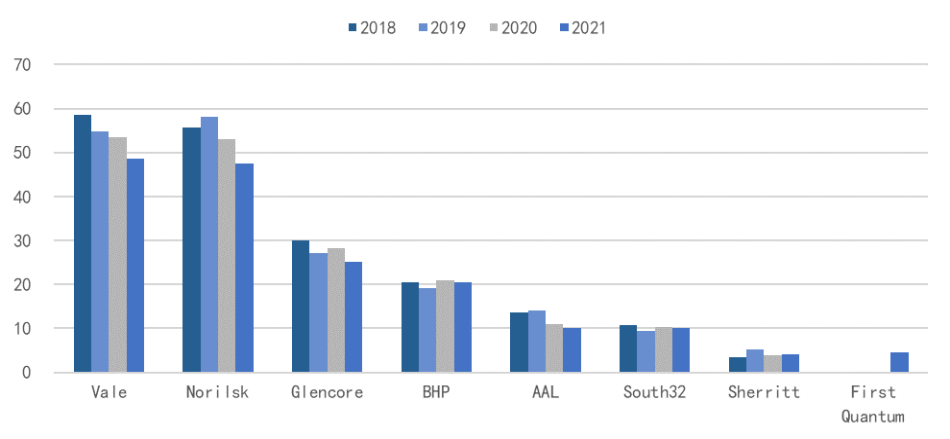

除了Norilsk Nickel由于事故减产外,2021年Q1几乎大部分镍龙头企业的产量均出现了下滑,如Vale同比减少8.8%,Glencore同比降低10.6%,BHP同比减少2%,AAL同比降低7%,第一量子的增量主要来自于2020Q1的重新投产。考虑到全球精炼镍生产企业降低产量,叠加Norilsk Nickel矿区恢复依然具有较长时间,以及Sherritt 2021Q2的检修,短期内国内精炼镍到货量预计依然维持较低水平。

图 1:受事故影响,2021年Q1 Norilsk Nickel公司镍产量4.74万吨,同比下降10% 资料来源:公司官网,国泰君安期货产业服务研究所,单位:千吨镍金属

资料来源:公司官网,国泰君安期货产业服务研究所,单位:千吨镍金属

图 2:2021年Q1几乎大部分镍龙头企业的产量均下滑 资料来源:公司官网,国泰君安期货产业服务研究所

资料来源:公司官网,国泰君安期货产业服务研究所

1.2 2021年长协量锐减,库存处于历史低位

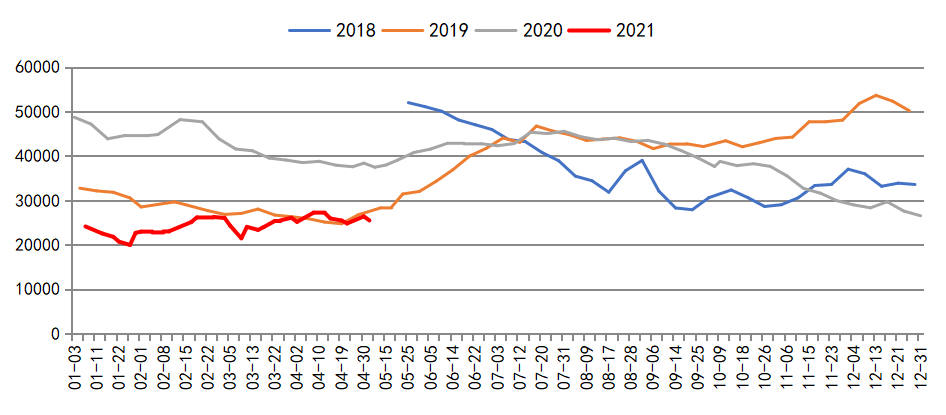

2020年年末,由于不锈钢厂大幅压低精炼镍的入炉比例,加上NPI供应过剩的预期,市场整体不看好2021年的镍板需求量,大型贸易商减少或取消2021年度的长协贸易量。因此,今年一季度镍板进口量明显萎缩,2021年3月进入现货市场的精炼镍趋近于零,5月7日国内社会库存2.55万吨,同比减少31.98%,国内镍板库存和库存消费比处于历史低位。

图 3:2021年3月进入现货市场的精炼镍趋近于零 资料来源:SMM,国泰君安期货产业服务研究所

资料来源:SMM,国泰君安期货产业服务研究所

图 4:电解镍国内社会库存(上期所+南储+隐性)同比减少31.98% 资料来源:SMM,国泰君安期货产业服务研究所(单位:吨)

资料来源:SMM,国泰君安期货产业服务研究所(单位:吨)

图 5:电解镍库存消费比处于历史低位 资料来源:SMM,国泰君安期货产业服务研究所

资料来源:SMM,国泰君安期货产业服务研究所

1.3 澳大利亚进口政策趋严,镍矿、镍豆供应恐受限

自2021年5月6日起,国家发展改革委决定无限期暂停与澳联邦政府相关部门共同牵头的中澳战略经济对话机制下一切活动。中澳战略经济活动暂停,引发市场担忧澳大利亚镍矿、镍豆和硫酸镍等镍资源的供应量。目前,澳大利亚镍系生产企业主要为4家,涉及1家镍矿生产企业Western Areas (西部地区矿业)-Forrestania,镍矿品位3.5%,精炼至14.2%,供应给中国金川集团以及BHP旗下Nickel West,其2020年产量约1.8万吨;涉及2家镍豆生产企业,一家为BHP(必和必拓)-Nickel West采用火法工艺生产高冰镍,高冰镍产品自用,用于生产精炼镍(豆),并且外售给中国金川集团,BHP2020年年产量为9.1万吨,另一家是Glencore(嘉能可)-Murrin Murrin,其2020年年产量约3.6万吨;涉及1家MHP生产企业First Quantum(第一量子)-Ravensthorpe,其2020年产量1.3万吨。四家澳大利亚涉镍企业生产总量达到15.8万吨,占全球镍资源的6.27%,倘若澳大利亚进口资源受限或者镍豆原产地免税政策取消,将减少我国镍资源供应,并且抬升国内镍豆采购成本,从而抬高镍价中枢。

02 破局后的展望:镍价上行动力不足

低库存叠加低供应,现货资源紧缺的矛盾驱动镍价上涨,澳大利亚镍资源供应的不确定性进一步扩大上涨斜率,但镍现货报价贴水以及需求拐点将至,镍价上方空间有限。

2.1 现货升水有限,期货推涨力度不足

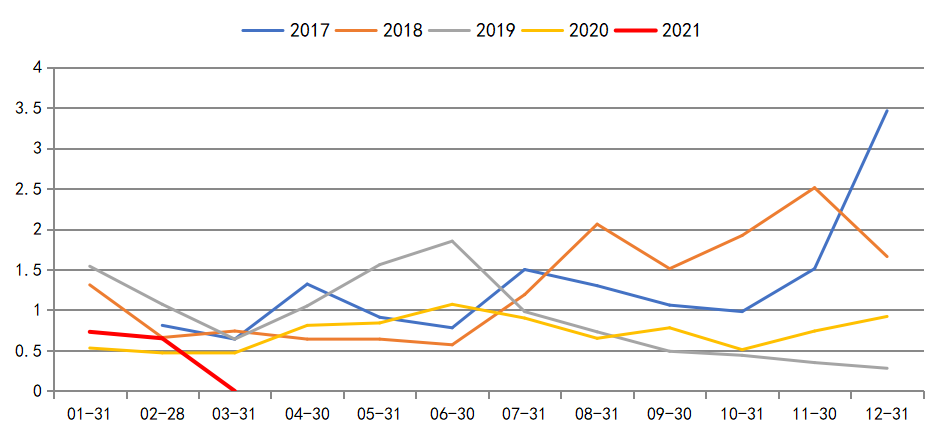

2021年4月末,沪镍期限结构由小Contango转Back,镍价暂时从前期NPI过剩的悲观氛围从脱身,开始转而交易现货紧张的矛盾。

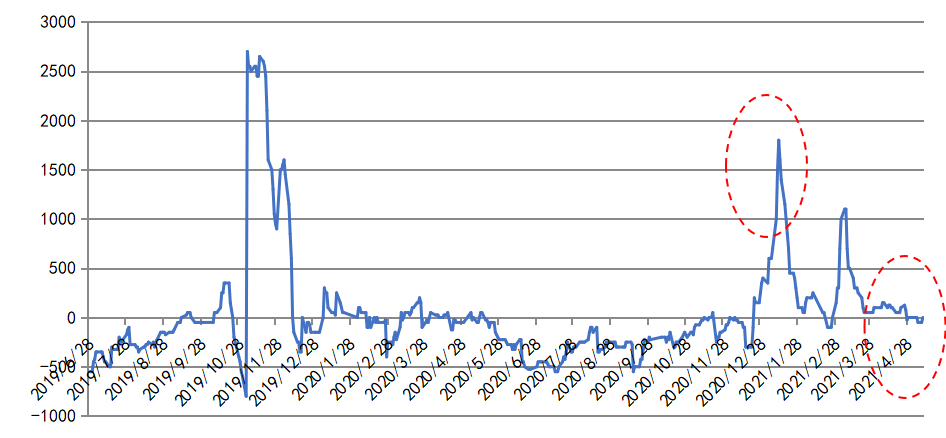

本次沪镍转BACK结构的演绎与2021年初1月中下旬类似,但背后逻辑不同。1月中下旬交易的是低库存下,镍豆需求旺盛叠加新能源预期逻辑,镍价呈现为:现货推动期货上涨、近月推动远月上涨;当下4月底交易的是镍板供应紧张,交割资源不足的逻辑,但实际上,下游现货实际采购情绪并不高,在盘面价格上涨的过程中,俄镍现货对期货合约报价从起初的小幅升水,到目前报至平水甚至贴水主力合约50元/吨,均反应了现货溢价不高,而对比1月中旬现货对期货主力合约的升水高达1800元/吨,目前期货盘面上更多表现为资金带动主力合约上涨,而并非现货推涨。与此同时,2106主力合约上涨过程中,2105近月合约涨幅低于2106合约,Ni00-Ni01合约价差为负,从现货和近月合约升贴水角度看,并不支持镍价整体大幅上涨,期货带涨现货的趋势性有限,不建议继续追高。

图 6:沪镍结构转为Back结构 资料来源:同花顺,国泰君安期货产业服务研究所

资料来源:同花顺,国泰君安期货产业服务研究所

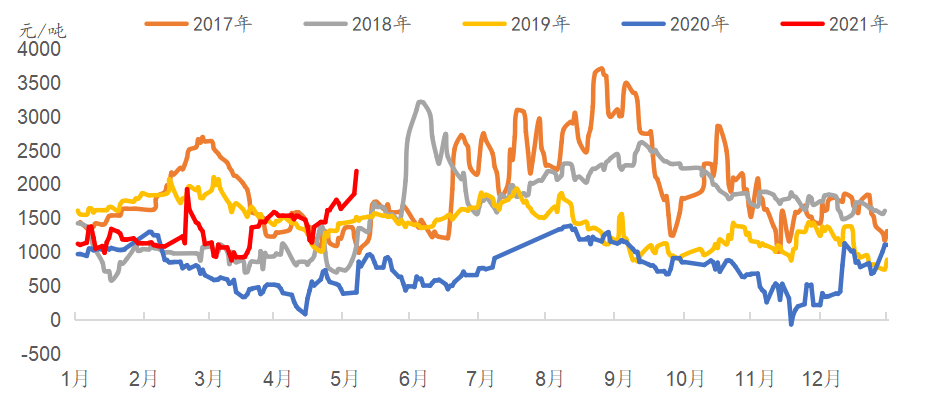

图 7:1月中旬进口镍升贴水达到1800元/吨,目前升贴水为-50元/吨 资料来源:SMM,国泰君安期货产业服务研究所(单位:元/吨)

资料来源:SMM,国泰君安期货产业服务研究所(单位:元/吨)

图 8:近月2105合约贴水主力2106合约 资料来源:同花顺,国泰君安期货产业服务研究所(单位:元/吨)

资料来源:同花顺,国泰君安期货产业服务研究所(单位:元/吨)

2.2 不锈钢高排产后迎来集体检修

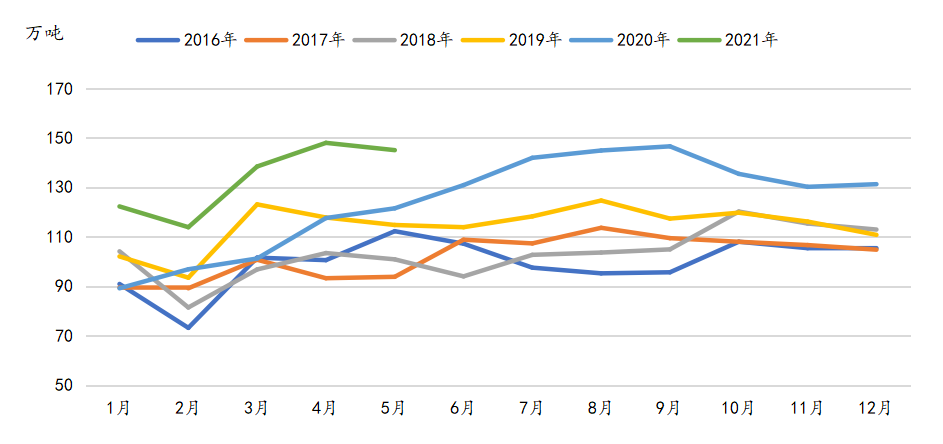

镍的主要下游不锈钢行业,在高利润下,从2020年年中开始始终维持高排产生产,单月产量屡创历史新高,2021年1-4月300系不锈钢粗钢产量522万吨,2020年同期仅为405万吨,同比增长28.9%。考虑到长期未检修,并且即将进入夏季,检修作业难度加大,张浦、德龙和青山等多家龙头企业开始于5月份进行年度检修,预计影响一周产量,影响单月产量25%,不锈钢产量预计将出现峰值后的回落拐点,300系粗钢产量减少,钢材对镍的需求从而被削弱。

图 9:300系不锈钢热轧利润高位 资料来源:钢联,国泰君安期货产业服务研究所

资料来源:钢联,国泰君安期货产业服务研究所

图 10:2021年排产屡创新高,5月龙头企业进行年度检修 资料来源:SMM,国泰君安期货产业服务研究所

资料来源:SMM,国泰君安期货产业服务研究所

破局之后,镍价上行动力不足。本轮镍价上涨由盘面资金驱动,从现货和近月合约升贴水角度看,并不支持镍价整体大幅上涨,现货贴水主力合约50元/吨,Ni00合约贴水Ni01合约,期货带涨现货的趋势性有限,叠加2021年5月不锈钢企业开始陆续检修,削弱不锈钢用镍的需求,镍价上方空间有限。

国泰君安期货

有色金属高级研究员

邵婉嫕