摘要

进入十月,沪镍行情波动明显增幅,终结了九月中下旬以来的震荡形态,价格重心开始上移。其中,九月十月是镍产业链下游生产备货的传统旺季,镍下游对硫酸镍的采购需求不断增强,硫酸镍产量有所提升,但还达不到完全满足需求的程度。

印尼与菲律宾两国疫情状况开始出现一定程度的缓解,其国内的封锁隔离政策略有松动,印尼青山的镍矿产能预计十月下旬开始逐步恢复。十月镍铁供应偏紧格局整体不变,镍铁与镍的价差不断收窄。社会库存方面,镍的海内外社会库存与过去相比,均处在历史低位,近期稍有累库。十月中上旬镍现货价格以震荡上行为主,现货市场下游厂家在九月底十月初的时间段内积极备货。15日,上周最后一个交易日结束,受海外能源供应紧张的影响,镍价迅速拉升,下游出现畏高情绪,观望气氛浓厚,拿货积极性不高。关注市场上不锈钢原材料镍铁的后续价格变化,以及镍铁与电解镍的价差波动幅度。

一

镍价震荡上行,下游需求不振

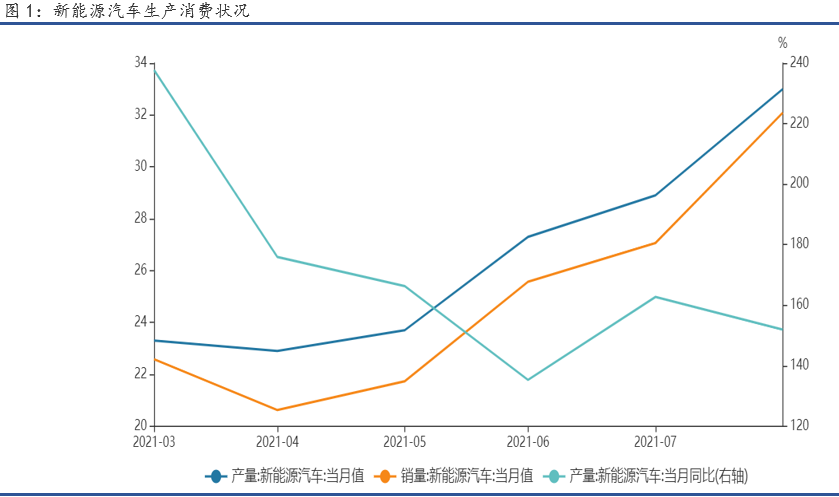

截至本周周五,电池级硫酸镍晶体报价区间在3.55-3.6万元/吨之间,较上月同期下降2000元/吨。现货市场成交较为清淡,成交价格集中在3.6-3.65万元/吨左右。电池级硫酸镍晶体的供应在9月底到10月初的这段时间里逐渐增多,而需求却略有减少,可能是下游电动汽车制造厂商备受芯片供应紧张的困扰,生产能力受到限制,产能无法全部释放。截至上周收盘,镍价一改9月下旬震荡下行的趋势,开始大幅上涨。国庆节后开盘,沪镍主力2111合约价格共上涨6.64%。硫酸镍现货市场在供给充分而需求略显不足的环境下,价格并未跟涨,反而有所下跌。有色金属价格大涨的局面下,产业链下游厂商的加工利润较少,下游保持观望推迟拿货的气氛进一步增强,预计本周硫酸镍现货价格进一步下跌。根据国家统计局与中国汽车工业协会的最新统计数据,截至8月底,新能源汽车的产量与销量还在稳步增长。其中,今年以来,新能源汽车的每月产量与去年同期相比,增长幅度均在120%之上。新能源汽车的景气状态未出现明显转变,三元前驱体电池的高镍化趋势不改,三元前驱体电池材料价格依旧处在高位。但不排除今年四季度新能源汽车的产量销量出现一定下滑的可能性。

数据来源:国家统计局,中国汽车工业协会,Wind,鲁证期货整理

数据来源:鲁证期货整理

二

镍价高位运行,市场成交转淡

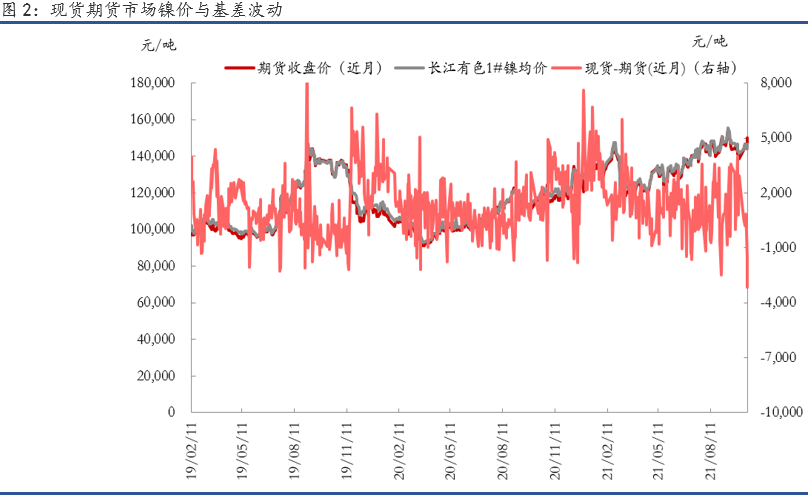

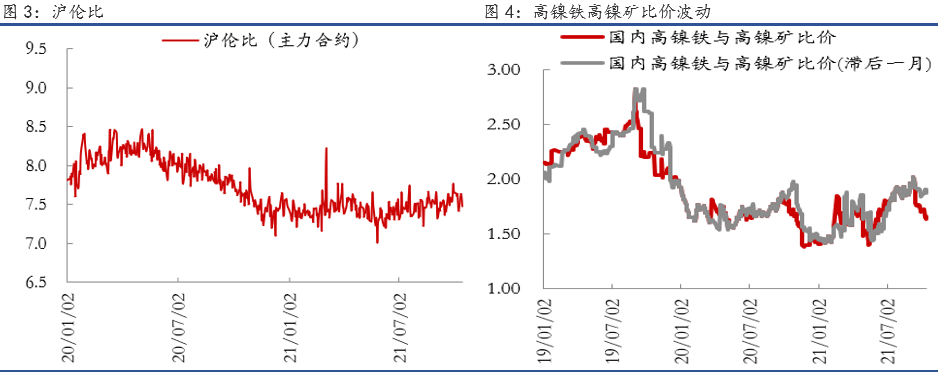

进入十月后,镍价从月初低位快速反弹,下游厂家备货积极性一般。但进入上周后,沪镍价格开始高位震荡,产业链下游厂家多抱有观望情绪,拿货积极性不高,市场成交转淡。受国内电解镍现货紧缺的影响,沪伦比值重心略有上修。上周周内不锈钢价格有所回升,但钢厂利润并未增加,对价格处于相对历史高位的镍铁可接受度不高。高镍生铁方面,因供应偏紧,镍矿价格维持高位,铁厂成本攀升,利润进一步缩减。但高镍生铁对于不锈钢产业而言是刚需。目前来看,高镍生铁价格未来一段时间内还会在高位震荡,难以下跌。

数据来源:Wind,鲁证期货整理

进入10月后,镍月差有所扩大。贸易商为了减少移仓量,月初下调升水报价,期间俄镍对2110合约平水至升水750元/吨,金川镍对10合约升水1400元/吨。预计十月中下旬,贸易商移仓陆续结束,市场对11合约报价会开始增多。由于现货成本高,价格上涨动力较大,预计现货贸易商不会大幅降低升水报价。截止至上周五收盘,期间俄镍对2111合约升水1200-1300元/吨,金川镍对2110合约升水1400-1600元/吨。

三

港口库存略有提高,海运费处于历史高位

据SMM公布的周度统计数据,上周五,镍矿1.5%CIF均价93.5美元/湿吨,较国庆假期前最后一交易日均价上涨3.5美元/湿吨。镍矿供应充足,但铁厂受限电限产政策的影响,需求不足,矿价在本月基本维持不变,铁厂刚需备货,但不太接受高价镍矿。市场流通0.9%品位镍矿以铝含量低于7%为主,主流成交价在57-59美元/湿吨左右,最高可达60美元/湿吨,与国庆假期前的矿端报价相比,下降2美元/湿吨。疫情影响海运费持续走高,港口库存释放缓慢,叠加东南亚雨季来临,铁厂需增加原料库存维持后期生产,供需失衡,矿价易涨难跌。周内原油价格一路上涨,增加海运成本。疫情影响依旧是海运费维持高位的主要原因。到港货船严格接受检测,装卸时间延迟,船只停泊时间较长,海运费时间成本增加。前往东南亚等疫情严重的国家船只偏少难约,船员薪酬上涨,海运费维持高位。短期预计海运费仍高位运行,对国内镍价形成一定支撑。

数据来源:Wind,鲁证期货整理

四

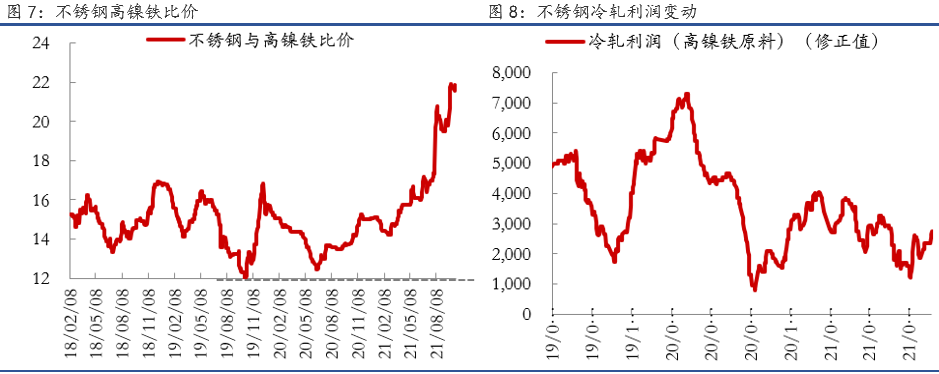

不锈钢限产对镍的需求构成利空

10月,限产限电政策继续运行,使得不锈钢期货合约价格保持高位震荡,现货市场受期货盘面价格影响,价格小幅上调,成交气氛冷淡。国庆节后,200系与300系不锈钢现货价普遍上涨200-300元/吨。截至上周周五,云南、广西地区限电限产力度加强,两省多家钢厂公布限产消息。减产预期下,不锈钢价格拉涨,钢厂减少对镍的消费,由于每年不锈钢钢厂消费了上游80%的镍铁,故此次限产限电政策对下游消费的打击,未来可能会对镍价构成一定的利空。高企的镍价及上涨的高镍铁价格,开始压缩不锈钢钢厂利润空间,钢厂采购镍的积极性不高,多持有观望态度,对镍价形成一定的压制。

数据来源:Wind,鲁证期货整理

整体来看,镍基本面还是以看多为主,主要是因为上游成本的提高,港运费、库存方面存在利多因素,但不排除未来一个月内镍矿镍铁的供给增加打压镍价。市场上的主要利空因素是国家在广西云南等地施行限产限电降能耗的政策,对不锈钢产业(主要是200系不锈钢)的生产活动进行限制。不锈钢产业对镍的采购积极性受挫,产能缩减,未来或许对镍价的上涨趋势起到一定的压制作用。

赵擎

有色金属分析师

期货从业资格:F3008282

投资咨询资格:Z0002941

联系人:刘文昌

期货从业资格:F03086647

联系电话:0531-81678626

电子邮箱:zhaotsing@126.com