要点:

12月行情预判:镍价在成本支撑和需求弱势的双方夹击中,11月价格日波动较大,但价格整体仍未能突破箱体区间。进入冬季,菲律宾雨季的影响和终端需求淡季的矛盾更加突出,而三元电池方面对镍需求增速下降,但硫酸镍供给不减。当前利多的因素仅在成本端,利空的因素集中于需求端。供需双弱格局下,预计12月份镍价仍或弱势震荡,但不排除进一步向下,跌破成本支撑可能。

运行区间(135000-150000)

策略:单边策略择机短空,卖出套保策略持有。

正文:

01

基本面分析-上游

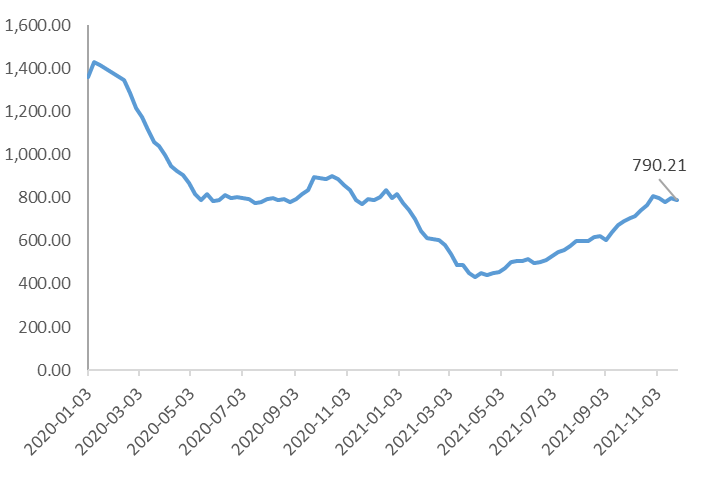

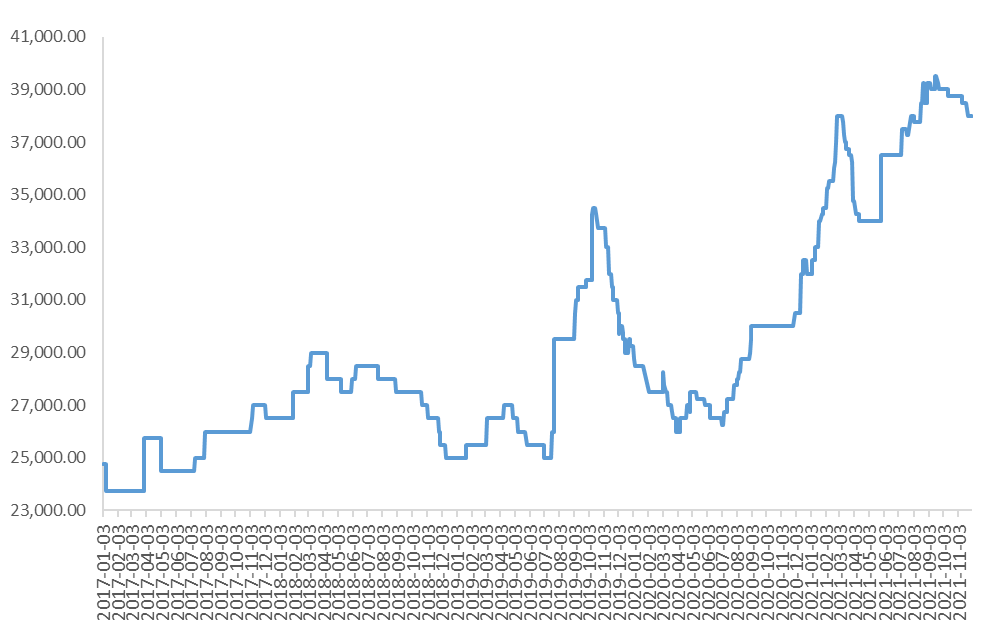

上游:镍矿截止12月2日,镍矿市场CIF成交价格NI:1.5%为80-83美元/湿吨,和上月价格相差不大。2021年10月中国镍矿进口量447.62万吨,环比减少120.81万吨,降幅21.25%;同比减少64.04万吨,降幅12.52%。其中,中国自菲律宾进口镍矿量401.18万吨,环比减少118.31万吨,降幅22.77%;同比减少59.82万吨,降幅12.98%。自印度尼西亚进口镍矿量11.37万吨,环比增加2.98万吨,增幅35.52%;同比增加0.4万吨,增幅3.61%。自其他国家进口镍矿量35.06万吨,环比减少5.48万吨,降幅13.53%;同比减少4.62万吨,降幅11.65%。2021年1-10月,中国镍矿进口总量3760.70万吨,同比增加15.94%。其中,中国自菲律宾进口镍矿总量3417.24万吨,同比增加28.51%;自印度尼西亚进口镍矿总量64.45万吨,同比减少79.54%;自其他国家进口镍矿总量279.01万吨,同比增加3.52%。。镍矿港口库存进入震荡期,相较上月小幅增加。库存方面,WIND数据显示,截止11月底,国内13港口镍矿库存790.21万吨%。菲律宾的雨季对镍矿供给产生影响,苏里高矿区装运速度下降,因此北部矿山招标的FOB价格坚挺,不断上调之下,有时甚至超过CIF价格。由于镍铁当前的原料库存充足,对镍矿的需求不高,对高价接受度低。镍矿整体需求端较弱,一方面是双限下复产量有限,另外高成本下下游对高价镍矿接受度低,成交清淡。

图1:10月菲律宾镍矿累计进口量同比增加28.79%,同比增速继续下降 数据来源:Wind,中期研究院

数据来源:Wind,中期研究院

图2:镍矿港口库存进入振荡期

数据来源:Wind,我的钢铁,中期研究院

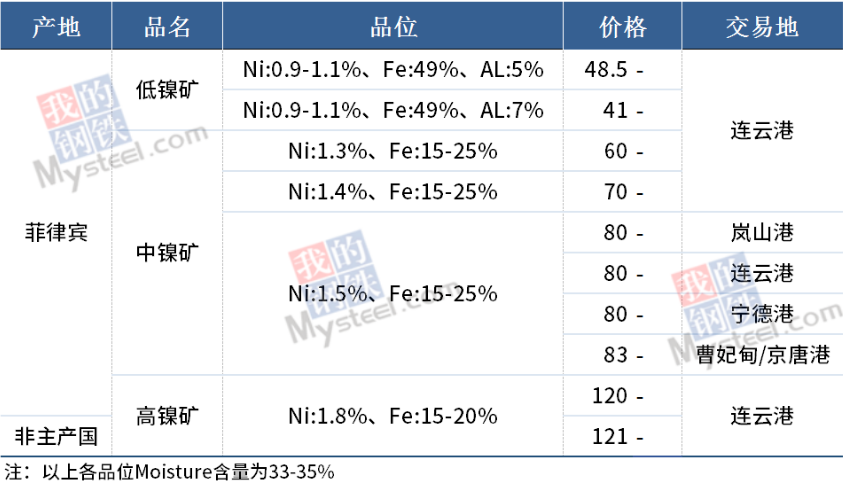

图3 :红土镍矿CIF价格(美元/湿吨)(12月1日)

数据来源:Wind,我的钢铁,中期研究院

02

基本面分析-中游

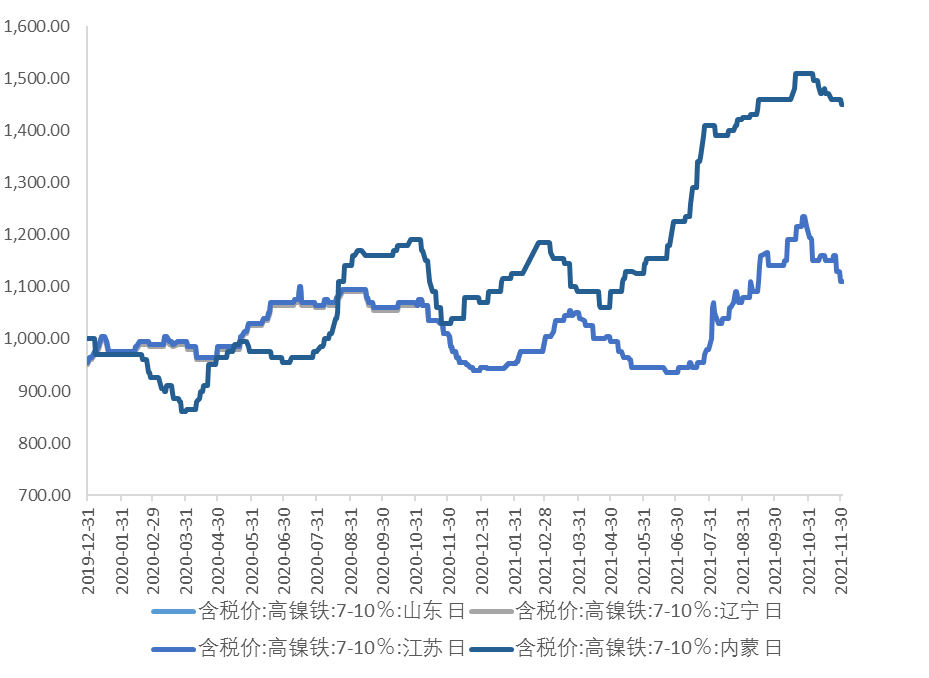

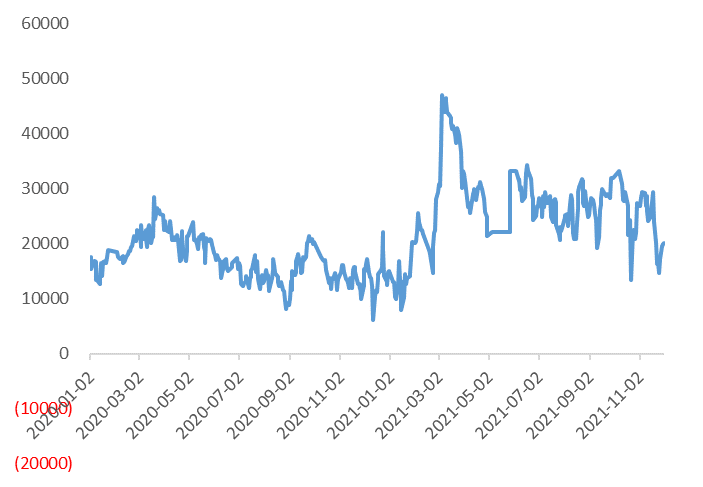

中游:镍铁、硫酸镍及电解镍镍铁产量分析:SMM数据显示,2021年10月全国镍生铁产量小幅回暖,环比上涨0.12%至3.072万镍吨;高镍铁9月份产量为0.57万镍吨,环比增加2%;低镍铁环比继续下降。由于9月份镍铁产量环比下降在20%以上,因此10月环比增加的这个幅度相对非常小,同比去年同期仍大幅下降。11月份全国镍铁产量预计3.42万镍吨,环比增加11.28%。12月份预计镍铁环比再次下降12.5%。整体看镍铁产量近几月仍以下降收缩为主。镍铁进口分析:印尼镍铁回流环比继续下降。2021年10月中国镍铁进口量29.91万吨,环比减少0.74万吨,降幅2.42%;同比增加3.96万吨,增幅15.26%。其中,10月中国自印度尼西亚进口镍铁量24.92万吨,环比减少0.96万吨,降幅3.7%;同比增加6.01万吨,增幅31.81%。2021年1-10月中国镍铁进口总量309.89万吨,同比增加38.11万吨,增幅14.02%。其中,自印度尼西亚进口镍铁量261.54万吨,同比增加45.61万吨,增幅21.13%。11月高镍铁价格整体呈现高位整理态势,月内高镍铁价格多在都在1450元/镍点(到厂含税)价格左右徘徊。

图4:镍铁价格回落

数据来源:Wind,中期研究院

数据来源:Wind,中期研究院

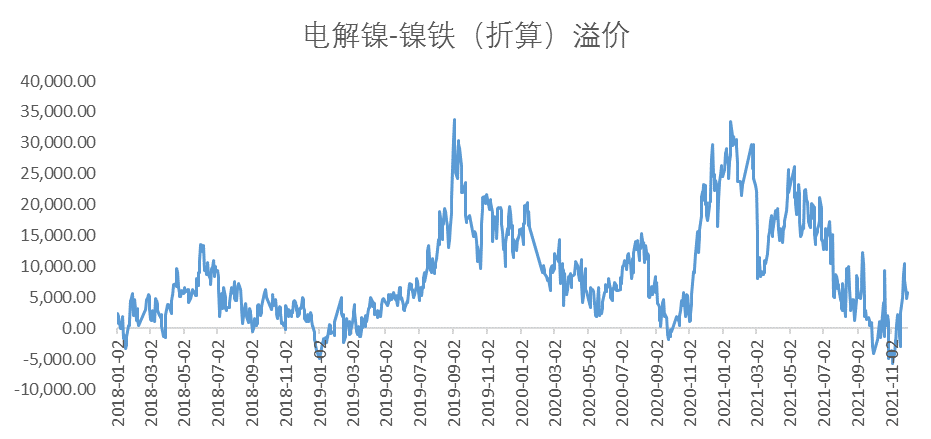

图5:电解镍-镍铁差价

数据来源:Wind,中期研究院

数据来源:Wind,中期研究院

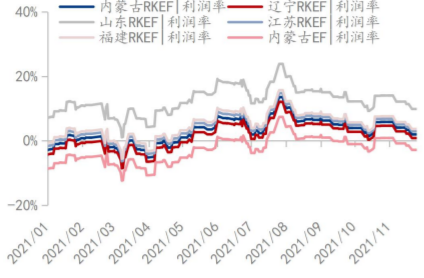

图6:镍铁即期利润率继续下降,最低0.84%

数据来源:Mysteel,中期研究院

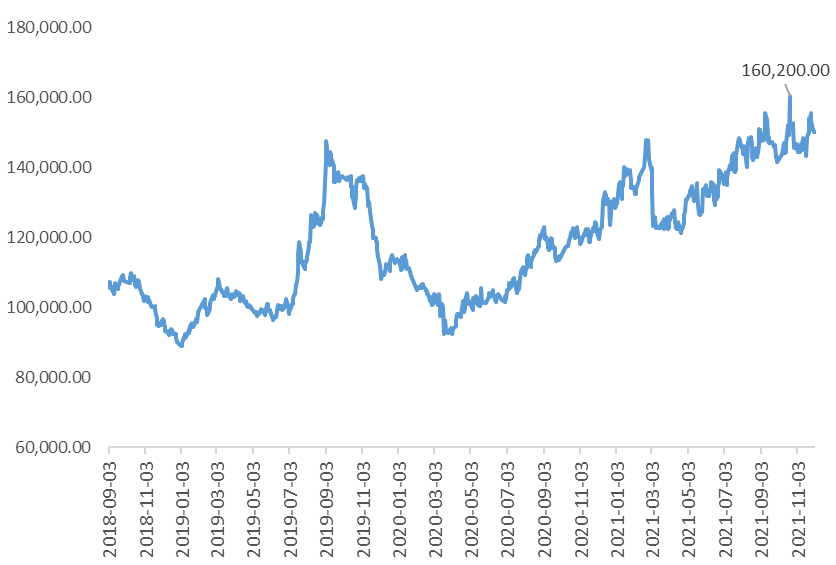

图7:长江有色(市场均价):电解镍

数据来源:Wind,中期研究院

图8:沪镍基差维持高位

数据来源:Wind,中期研究院

图9:金川镍溢价回落

数据来源:Wind,MYSTEEL,中期研究院

图10 :镍豆现货贴水

数据来源:Wind,MYSTEEL,中期研究院

小结:12月的镍铁产量虽不增,但终端需求不强的情况下,镍铁价格呈现上下皆有阻力,下方是成本支撑,根据MYSTEEL的测算,目前高镍铁的即期利润最低仅0.48%。因此,12月份镍矿价格大概率维持高位的情况下,镍铁成本支撑较强,双方争夺仍比较激烈,但不排除镍铁厂在亏损线下生产。

图11:长江有色市场平均价:硫酸镍价格高位回落

数据来源:Wind,中期研究院

图12:硫酸镍-电解镍价差下行

数据来源:Wind,中期研究院

硫酸镍的供需:SMM数据显示,2021年10月全国硫酸镍产量2.97万吨金属量,实物量为13.8万实物吨,环比增6.29%,同比增74.36%。其中,电池级硫酸镍产量为2.79万镍吨,10月镍豆(粉)自溶量占比约51%,原生料(MHP/MSP/高冰镍)总占比约32%,废料占比约13%,余下为粗制硫酸镍。硫酸镍的产能仍然不低,虽然相较9月的环比增速下降,但整体看11月和12月将继续维持新增。硫酸镍当前供强需弱,镍豆目前由于供给减少,11月底-12月初开始小幅升水。但未来新增供给压力下,累库尚未结束,价格难言上涨。12月大概率或小幅回落。精炼镍供需:10月SMM公布的全国电解镍产量为1.45万吨,环比增加1.48%,开工率在66%。预计2021年10月全国电解镍产量或为1.4万吨。10月产量变化不大,11月的产量也在1.45万吨。精炼镍国内供给变化不大。

03

基本面分析-下游

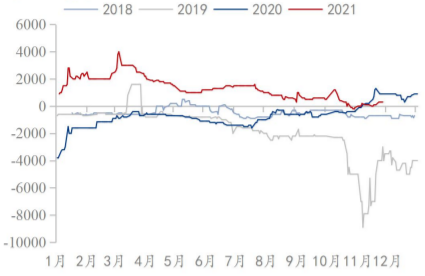

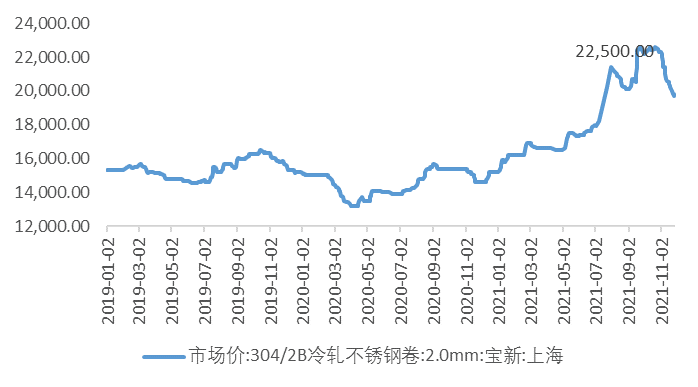

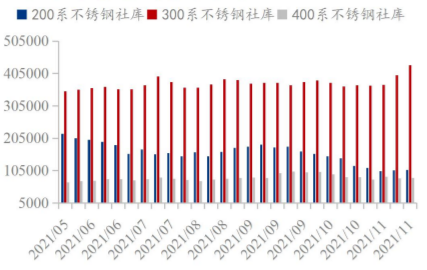

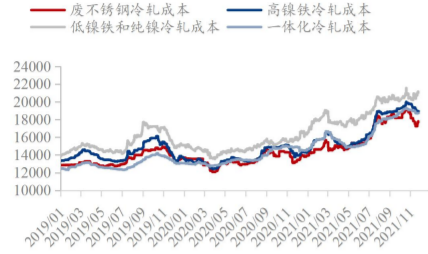

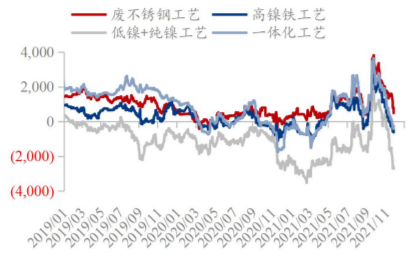

下游:不锈钢不锈钢现货市场情况:SMM调研10月份全国不锈钢产量230.45万吨,较9月份产量增加7.99万吨,环比增幅3.59%,同比下降19.63%。但1-10月不锈钢累计总产量1708.6万吨,累计同比增加12.72%。截止11月底,不锈钢价格仍然萎靡不振,一方面是。不锈钢产量及库存情况:Mysteel数据显示,截止12月2日,全国冷轧300系库存量为254689吨,周度环比下降6.14%,但相较上月仍然增加。其中,佛山市场300冷轧库存66827吨,周环比下降6.3%,无锡市场300系冷轧库存318912吨,周环比下降3.63%。根据MYSTELL的成本利润模型分析,304冷轧成本在17808元/吨,外购高镍铁冷轧成本18919元/吨,这使得304生产即期利润再度被挤压,目前从模型测得基本在成本线以下。从库存来看,预计12月随着不锈钢排产量增加,未来或仍有累库压力。

图13:304/2B冷轧不锈钢卷:2.0mm:宝新:上海

数据来源:Wind,MYSTEEL,中期研究院

图14:300系不锈钢库存继续累库

数据来源:Wind,MYSTEEL,中期研究院

图15:304冷轧各工艺成本对比

数据来源:MYSTEEL,中期研究院

图16:304冷轧各工艺利润率对比

数据来源:MYSTEEL,中期研究院

04

库存低位徘徊

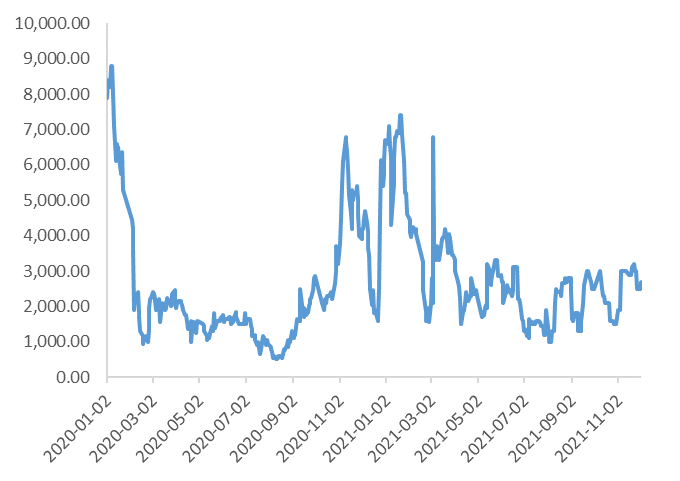

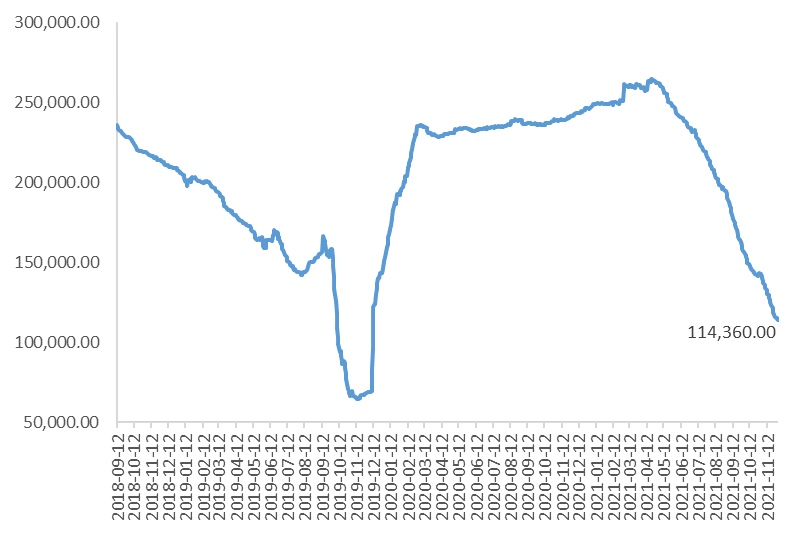

库存方面,LME库存继续下跌趋势,截止12月1日库存114360吨。上期所库存6147吨,较上月继续下降。进入12月镍价延续弱势,但受到低库存影响,伦镍相对抗跌,沪伦比继续在低位,进口窗口紧闭。

图17:伦镍库存高位回落

数据来源:Wind,中期研究院

图18:上期所镍库存

数据来源:Wind,中期研究院

图19:沪伦比在低位,进口窗口关闭

数据来源:Wind,中期研究院

05

关注疫情及宏观经济形势

关注疫情变化对全球经济体复苏的影响、全球通胀的情况以及美国经济复苏。

06

市场交易策略

12月行情预判:镍价在成本支撑和需求弱势的双方夹击中,11月价格日波动较大,但价格整体仍未能突破箱体区间。进入冬季,菲律宾雨季的影响和终端需求淡季的矛盾更加突出,而三元电池方面对镍需求增速下降,但硫酸镍供给不减。当前利多的因素仅在成本端,利空的因素集中于需求端。供需双弱格局下,预计12月份镍价仍或弱势震荡,但不排除进一步向下,跌破成本支撑可能。

运行区间(135000-150000)

策略:单边策略择机短空,卖出套保策略持有。