作者:中期研究院 有色金属研究团队 2022年6月9日

要点:

5月镍价一直处于小区间震荡,这主要是镍产业链出现了不同以往的变化,结构性分化愈加明显,且镍铁和硫酸镍之间有高冰镍打通,导致了不同品种面临不同供需格局后,价格相互博弈。以往镍铁作为镍价的主要影响因素,现在其催化作用正在被削弱,多于镍铁用于高冰镍,补充了硫酸镍的供需缺口。影响镍价的多空因素较多,展望6月,最值得关注的是低库存遭遇复工复产后,终端需求变化,会不会引发镍价上涨。

运行区间(210000-240000)

策略:单边策略择机短多,卖出套保策略少量头寸持有。

正文:

01

基本面分析-上游

上游:运价上涨,货源少,价格易涨难跌

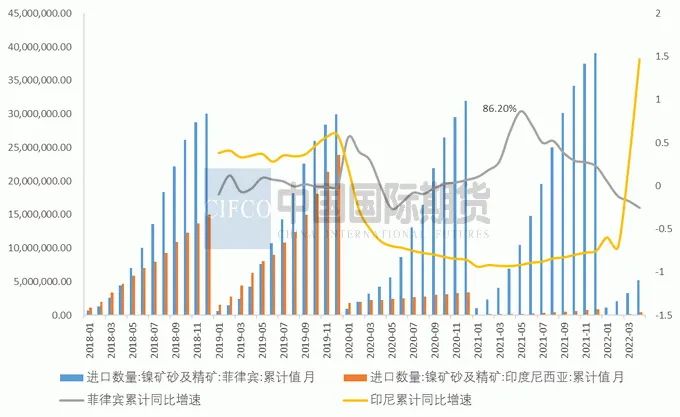

截止6月8日,镍矿市场CIF成交价格NI:1.5%为90-92美元/湿吨,和上月价格相差不大。整体看,高镍铁价格持续下跌影响,镍矿价格挺价难度增加,重心下移。海关数据统计,2022年4月份,中国镍矿进口量为248.93万吨,环比增加78.49万吨增幅46.05%;同比减少71.90万吨,降幅22.41%。其中,自菲律宾进口镍矿量为183.43万吨,环比增加58.94万吨,增幅47.34%;同比减少105.07万吨,降幅36.42%。自印尼进口镍矿量为20.01万吨,环比增加3.79万吨,增幅23.34%;同比增幅40.7%。镍矿港口库存今年以来一直处于消耗大于补充情况,截止6月初,WIND数据显示,国内13港口镍矿库存455.19万吨,比3月底再下降14.11%。菲律宾5月基本结束雨季,下旬开始装船量增加较多,对镍矿供给形成强有力支持,缓解了镍矿低库存情况,而高镍铁部分减产,造成了镍矿供强需弱格局,镍矿价格也逐步下移。截止8日,CIF的NI:1.8%价格在129美元/湿吨,较3月的134美元/湿吨,下降明显。目前主要是镍铁需求受到不锈钢终端疲弱的影响,而导致镍矿供需博弈中,供给方相对较弱。

图1-1:4月菲律宾镍矿累计进口量同比下降36.42%,镍矿进口量整体同比下降22.41%

资料来源:Wind,中期研究院

图1-2:镍矿港口库存维持低位

资料来源:SMM,wind资讯,中期研究院

图1-3:红土镍矿CIF价格小幅下移(美元/湿吨)

资料来源:SMM,wind资讯,中期研究院

02

基本面分析-中游

中游:镍铁、硫酸镍及电解镍镍铁产量分析:SMM数据显示,2022年5月全国镍生铁产量小幅下降,环比下降4.68%至3.61万镍吨,同比增长1.31%,分品味看,高镍铁5月产量2.83%万镍吨,环比降低7.8%左右;低镍铁产量0.78万镍吨,环比上涨8.6%。6月镍铁预估产量受到镍铁减产影响,环比或仍有下降,SMM预计6月产量3.54万镍吨。

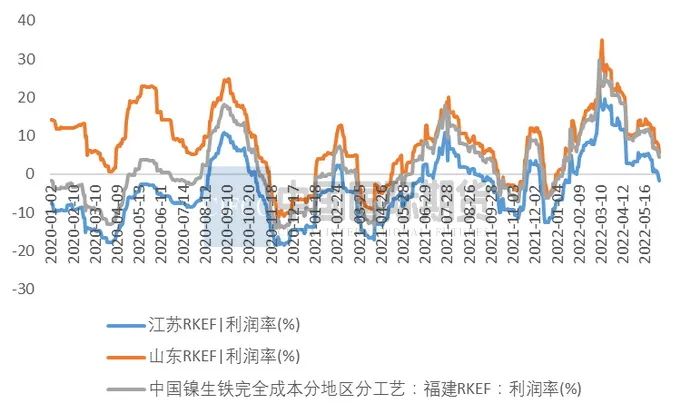

镍铁进口分析:印尼镍铁回流增加明显。2022年4月中国镍铁进口量41.90万吨,环比增加1.02%;同比增41.33%。其中,自印尼进口镍铁量39.05万吨,环比增加1.02%;同比增加41.33%。2022年1-4月中国镍铁进口总量156.47万吨,同比增加21.48%。其中,自印尼进口镍铁量139.86万吨,占进口总量89.38%。4月高镍铁价格明显承压,一方面前期镍矿高价带来高成本;另一方面不锈钢减产对镍铁需求下降;此外,印尼高镍铁回流量增加,多重因素下,供强需弱导致月内高镍铁价格高位回落,截止8日,国内主流成交价跌至1530元/镍点(到厂含税),较3月1660元/镍点(到厂含税)降幅在7.83%。受到镍矿价格高,下游需求弱的影响,国内RKEF工艺镍铁厂即期成本增加,江苏的RKEF最低利润率跌破0,而山东RKEF也勉强维持在成本附近。

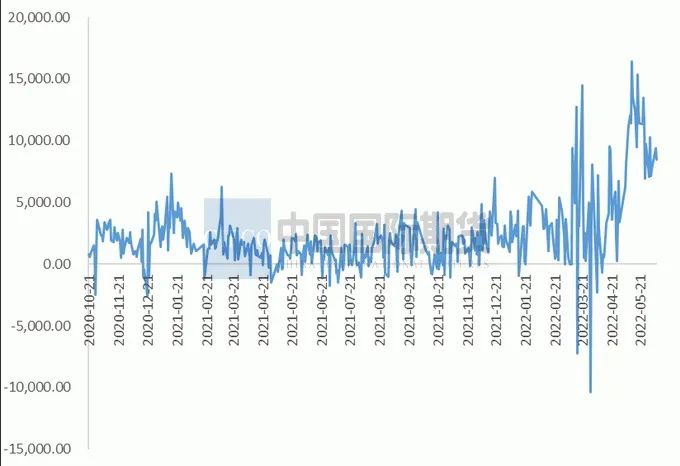

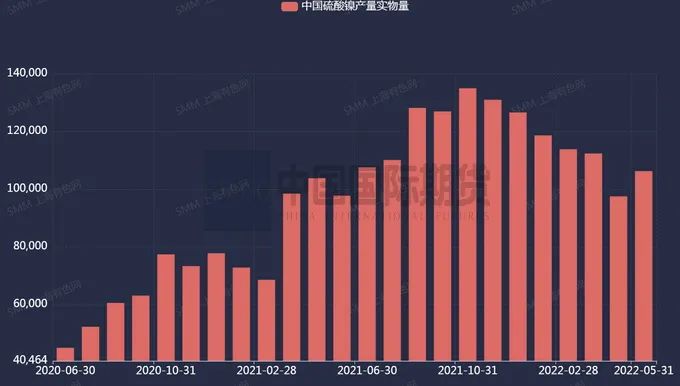

小结:5月份镍铁的产量受到供强需弱,利润不断走低影响而减产压力渐增,5月产量环比下降的趋势或延续至6月。从电解镍和镍铁折算比值可以看到,镍铁上涨的幅度还是明显小于电解镍的,这主要由于纯镍5月低库存导致相较镍铁价格坚挺。此外印尼的镍铁进口量4、5月持续增加,不断创历史新高。我们看到镍铁目前短期是镍中间品中供需最弱一环,从纯镍-镍铁折算比看到,高冰镍对于缓解镍铁供给过剩的压力起到了非常重要作用。4月中国对镍锍(高冰镍)进口达到1.29万吨,环比增加22.88%,其中印尼的进口量就达到1.27万吨,1-4月镍锍进口量环比增加了116.98%。由此,我们认为镍铁的供需过剩的压力对镍价产生的负面作用也相对有限。硫酸镍的供需:SMM数据显示,2022年5月全国硫酸镍产量10.48万吨,环比增加7.57%;金属量为23277金属吨,同比增8.26%。根据MYSTEEL数据显示,5月硫酸镍的原料占比如下:镍豆镍粉占比23.77%,原生镍59.98%,再生镍22.89%。这和年初和过去镍豆占比50%以上的情况大有区别。主要是今年以来镍豆供给紧张,特别是我国已镍豆进口为主,而镍豆主要来自欧洲市场。全球最大的镍豆生产企业分别是必和必拓、嘉能可和安巴托维。国内镍豆主要来自澳大利亚的必和必拓和马达加斯加的安巴托维。因此,全球纯镍低库存也主要针对镍豆低库存。这导致国内镍豆升贴水5月曾一度超过2万,甚至超过纯镍。这给其他镍中间品生产硫酸镍镍机会。随着高冰镍镍、MHP用量明显提升,镍豆需求下降,不少企业在出售镍豆。5月硫酸镍还出现了,镍豆价格高于硫酸镍的价格倒挂情况下,这也倒逼了镍豆升水下降。硫酸镍前期的高价一部分来源于高成本,而随着中间品原料供给增加,硫酸镍价格重心走低可能性增大。不过随着新能源汽车产业链复工复产加快,后期对硫酸镍需求也会有所增加。精炼镍供需:5月,SMM公布的全国电解镍产量为1.43万吨,同比增长15.11%。5月精炼镍中下旬进口量增加,得益于进口窗口打开。从5月MYSTEEL公布开工率看,已经高达82.28%,产能利用率78.76%。预计6月国内电解镍产量还有进一步提升空间。目前精炼镍整体升贴水位于高位,现货资源仍相对紧张。6月如果开工率进一步提升,要关注精炼镍的供需情况。

【专题小分析】LME因镍合约交易被指明为被告人

事件:6月6日,香港交易所公告,公司全资附属公司伦敦金属交易所(LME)和LMEClearLimited被两个金融机构指明为被告人。原告认为2022年3月8日,英国时间00:00之后执行的取消交易的决定,根据公法属不合法,构成了侵犯原告人相关权益,要求索赔4.56亿美元。LME管理层认为该申索毫无法律依据,将积极抗辩。分析:LME今年在镍价出现挤仓而造成剧烈波动后,采取了较长时间的停牌和取消交易的做法,保护了绝大多数投资者利益,但同时也带来少部分投资者损失。我们在此不对LME做法是否符合法律进行分析。但从以往LME面对的诉讼和国际金融诉讼案例看,此类诉讼时间可能会持续数年才有结论。我们重点关注其对镍价中短期的影响。当前伦镍库存仍处于1997年以来低点,仍存在挤仓风险。但由于前期事件后,场外交易得到了很大规范和监督,此外,伦镍近期也取消了对空头头寸持有者马上教辅金属的要求,但对不交割的罚金的惩罚依然严厉,总体看革新的制度下,恶意挤仓发生概率大降,但镍价仍处于一个危险的环境中。当前,LME纯镍库存低,在严厉的限制逼空制度下,空头参与的欲望下降,伦镍流动性也明显下降,这种长期低流动性也容易在合适时间点被恶意操纵价格,带来新的价格波动风险。此外,锌、铜等其他大宗有色近期也都面临了类似低库存的情况,LME也进入了允许空头持有头寸避免交割,来“预防”挤仓。整体看,如果有色整体低库存,且价格偏坚挺,我们预计此事件后,伦镍价格也会相对偏强,但亦很难走出短期快涨走势。

图2-1:高镍铁价格高位回落

资料来源:SMM,中期研究院

图2-2:镍铁月度产量环比下降

资料来源:SMM,中期研究院

图2-3:电解镍-镍铁差价有所回落,但仍在高位

资料来源:WIND,中期研究院

图2-4:镍铁即期利润率开始下跌,最低已经跌破0

资料来源:SMM,中期研究院

图2-5:长江有色(市场均价):电解镍

资料来源:wind,中期研究院

图2-6:沪镍基差仍处于高位

资料来源:wind,中期研究院

图2-7:金川镍升水高位

资料来源:SMM,wind,中期研究院

图2-8:镍豆现货升贴水下降明显

资料来源:SMM,wind,中期研究院

图2-9:硫酸镍产量环比上升

资料来源:SMM,wind,中期研究院

图2-10:长江有色市场平均价:硫酸镍价格回落

资料来源:wind,中期研究院

图2-11:硫酸镍-电解镍价差异常

资料来源:wind,中期研究院

03

基本面分析-下游

下游:疫情压制终端需求

不锈钢产量:SMM调研,5月份全国32家不锈钢产量292.62万吨,较4月份产量环比增幅17%,同比下降1.4%。其中300系145.06万吨,同比降2.93%。5月份不锈钢出现小幅上升,主要由于5月镍铁价格回调后,304成本有所下降,不少减产厂商再度复产。不过从SMM统计的304冷轧利润来看,平均利润仍处于亏损状态。特别是进入6月以后,再度降至-10%左右水平。预计6月不锈钢减产压力相对较大。 不锈钢库存情况:MYSTEEL数据显示,截止6月9日,全国冷轧300系社会库存31.99万吨,相较于年初有所下降,但仍然有明显的库存压力。其中佛山冷轧300系库存量为7.85万吨,周度环比降3.67%,无锡市场300系冷轧库存23.22万吨,亦较上月下降。进入6月以来,全国不锈钢社会库存呈现上升,但冷轧方面有所下降,300系呈去库状态。不过由于5月华东地区疫情影响,消化能力有限,主要在佛山等地的去库明显。

图3-1:304冷轧德龙报价

资料来源:SMM,中期研究院

图3-2:300系不锈钢库存仍有不少压力

资料来源:SMM,中期研究院

图3-3:304冷轧各工艺成本对比

资料来源:SMM,WIND,中期研究院

图3-4:304冷轧利润率

资料来源:SMM,WIND,中期研究院

04

库存低位徘徊

库存方面,LME库存继续下跌趋势,截止6月8日库存71400吨。上期所库存2877吨,纯镍库存消耗明显。经历过伦镍大幅波动后,当前沪伦比已经有所抬升,5月下旬已经恢复至7.5以上,进口窗口打开后,纯镍流入量大增。

图4-1:伦镍库存高位回落

资料来源:WIND,中期研究院

图4-2:上期所镍库存

资料来源:WIND,中期研究院

图4-3:沪伦比恢复,进口窗口打开

资料来源:WIND,中期研究院

05

关注疫情及宏观经济形势

关注疫情变化,以及俄乌局势变化,及全球通胀情况对国内外政策的影响。

06

市场交易策略

6月行情预判:5月镍价一直处于小区间震荡,这主要是镍产业链出现了不同以往的变化,结构性分化愈加明显,且镍铁和硫酸镍之间有高冰镍打通,导致了不同品种面临不同供需格局后,价格相互博弈。以往镍铁作为镍价的主要影响因素,现在其催化作用正在被削弱,多于镍铁用于高冰镍,补充了硫酸镍的供需缺口。影响镍价的多空因素较多,展望6月,最值得关注的是低库存遭遇复工复产后,终端需求变化,会不会引发镍价上涨。

运行区间(210000-240000)

策略:单边策略择机短多,卖出套保策略少量头寸持有。