本周镍波动较大,两日涨约10%,主要由于国储收储消息影响,在精炼镍显性库存处于低位的情况下,进一步引发市场对镍供应端的担忧。宏观上,本周美国CPI数据回落,叠加外媒称国储下半年或对镍进行收储,助推镍价大幅上涨。现俄乌矛盾仍存,能源冲突反复发酵,对精炼镍供应端有所扰动。供应上,印尼NPI、MHP、高冰镍放量预期抬升,供应压力增大。需求上,不锈钢厂因亏损,7月减产情况持续,不锈钢需求疲软,短期较难提振需求。库存上,全球精炼镍库存处于低位,但有累库趋势。整体而言,我们认为国储收储此消息真实程度有限,现镍价处于高价,收储行为成本太高且伦镍逼仓事件影响未完全消弭,收储行为会进一步对镍供应链产生一定的负面影响,因此,镍价回落的概率较高。

一、有色金属核心逻辑及观点

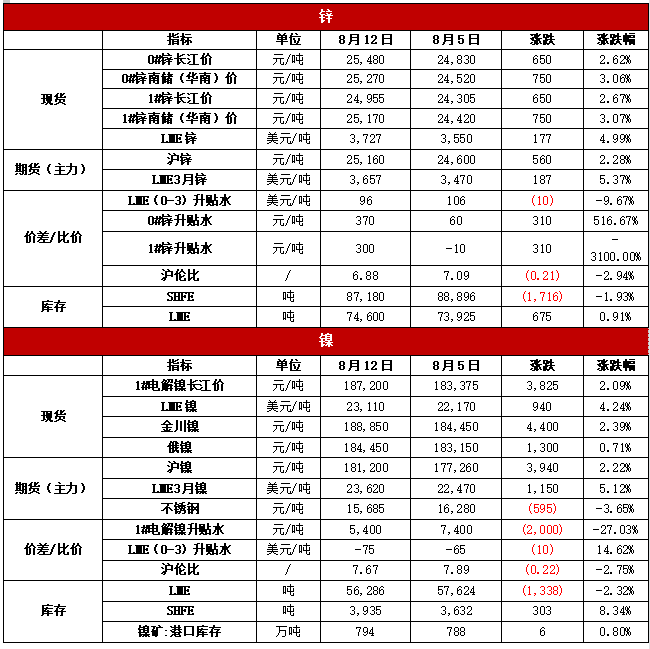

二、市场价格与行情回顾

三、宏观及行业资讯

1截至今年7月,我国进出口总值已经连续26个月正增长,贸易规模创下有史以来同期最高水平。7月出口同比增长23.9%,贸易顺差达到6826.9亿元,单月出口增速及贸易差额再次超出市场预期。商务部研究院主任张建平表示,出口保持较快增速与去年底以来的稳外贸政策持续发力有关。此外,当下全球正在遭遇通货膨胀和乌克兰危机带来的巨大影响,从市场需求上对出口形成支撑。

2.乘联会:7月全国乘用车零售同比增20.4%,较6月23%的增速基本持平,车购税优惠政策举措逐步显现效果;在产品投放方面,随着自主车企在新能源路线上的多线并举,市场基盘持续扩大,其中比亚迪162214辆、上汽通用五菱59336辆、吉利汽车32030辆、特斯拉中国28217辆。

3.由于原材料价格上涨,汽车行业正面临利润下滑的问题。中汽协副秘书长陈士华表示,上半年中国汽车行业利润同比降幅达到25.5%,同期营收仅下降4%,这是很不健康的。尤其是在新能源汽车领域,上游企业利润暴增,但下游企业却“连汤都喝不到”。

4.国家统计局:受前期生猪产能去化效应逐步显现、部分养殖户压栏惜售和消费需求恢复等因素影响,7月猪肉价格环比上涨25.6%;受多地持续高温天气影响,鲜菜价格由6月下降9.2%转为上涨10.3%,涨幅高于季节性。

5.欧洲联盟就禁止进口俄罗斯煤炭设置的120天“过渡期”将于10日午夜期满结束,届时欧盟对俄煤炭禁运将正式生效。欧盟煤炭业界先前表示,禁运将导致用煤成本上涨、抬高本地区电价。

6.据CME“美联储观察”,美联储到9月份加息50个基点的概率为57.5%,加息75个基点的概率为42.5%;到11月份累计加息75个基点的概率为16.4%,累计加息100个基点的概率为53.2%,累计加息125个基点的概率为30.4%。

7.美国7月PPI同比升9.8%,预期升10.4%,前值升11.3%;环比降0.5%,为2020年4月来首次录得负值,预期升0.2%,前值自升1.1%修正至升1%;核心PPI同比升7.6%,预期升7.6%,前值升8.2%;环比升0.2%,预期升0.4%,前值升0.4%。

8.英国第二季度GDP同比初值增2.9%,预期增2.8%,一季度终值增8.7%;季环比初值降0.1%,预期降0.2%,一季度终值增0.8%。英国6月三个月GDP环比降0.1%,为2021年3月以来最大降幅,预期降0.3%,前值增0.4%修正为增0.3%。

四、产业链核心数据追踪

4.4镍数据跟踪

4.4.1价差/比价

4.4.2库存