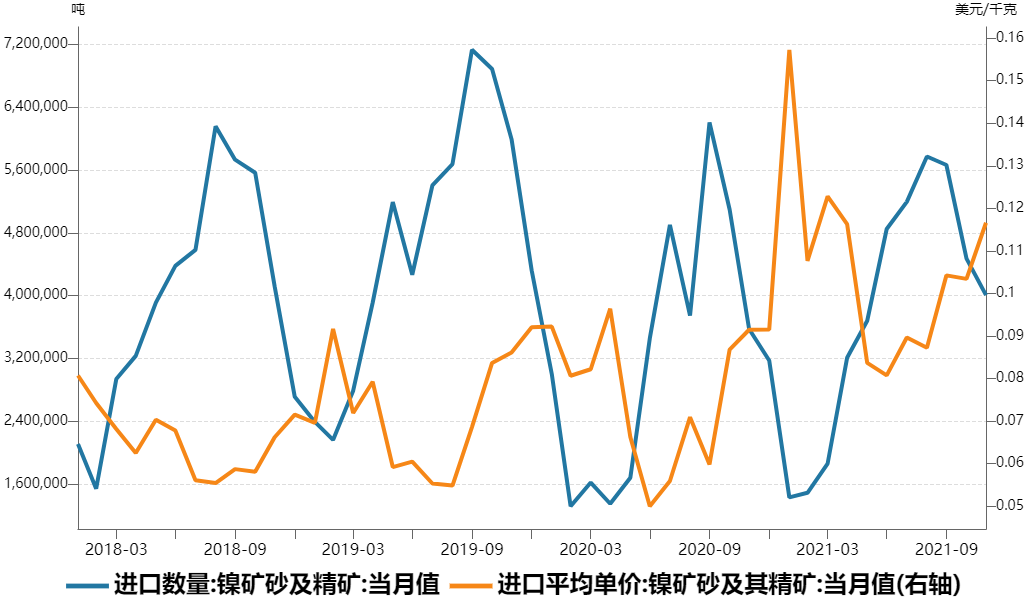

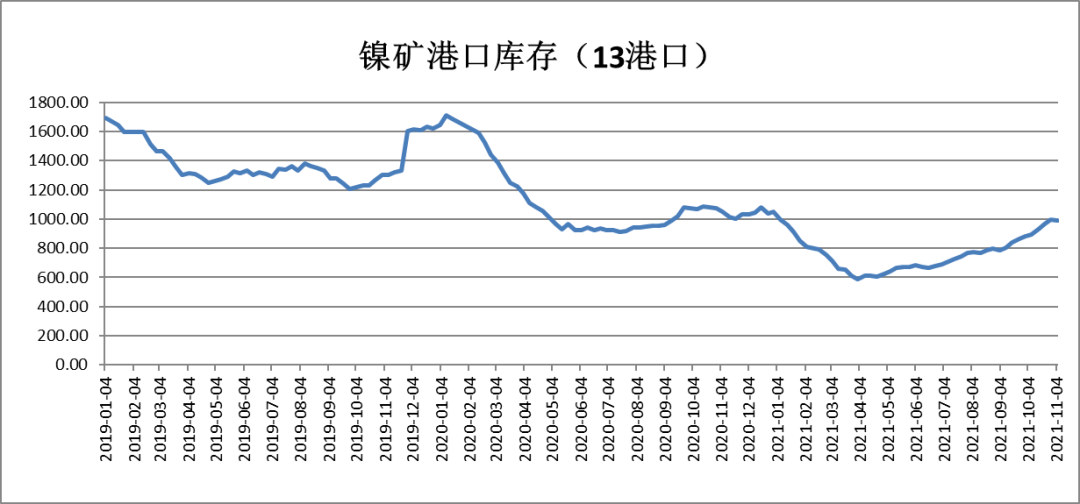

2022年1月份以来,由于菲律宾镍矿供应进入淡季,镍矿价格爬升,且国内冶炼厂逐渐进入年度检修,精炼镍产量也出现加大下降。同时市场预期年后需求有望得到改善,下游不锈钢厂采购备货意愿较高,使得镍市库存继续走低,因此镍价保持上行趋势。而近期印尼考虑对镍商品征收出口关税,引发对印尼未来镍出口价格进一步爬升,导致镍价上涨势头进一步加快。镍矿供应季节性淡季,成本上涨逐渐显现。由于菲律宾进入雨季,镍矿供应下降明显,据中国海外数据统计,2021年12月中国镍矿进口量191.46万吨,环比减少降幅52.23%;同比减少39.67%。其中,中国自菲律宾进口镍矿量153.48万吨,环比减少53.99%;同比减少38.04%。菲律宾作为中国最大的镍矿供应国,去年全年供应占比达到90%。库存方面,2021年11月以来,国内镍矿港口库存开始转入去库周期,并且库存水平整体呈现逐年下降趋势。作为冶炼原料,镍矿供应趋紧以及价格爬升的影响将逐渐显现。

数据来源:瑞达期货 WIND

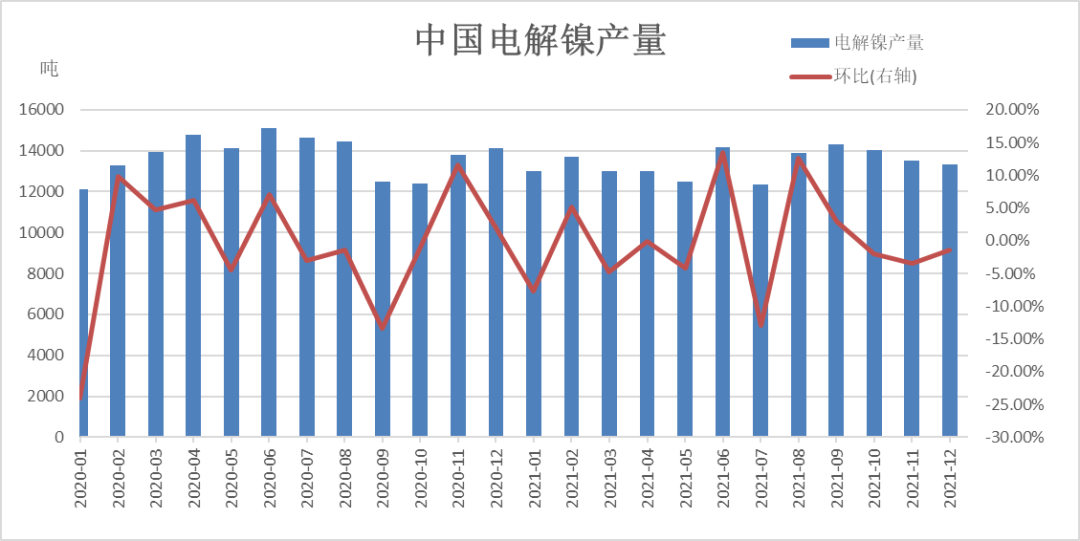

精炼镍年底产量下降明显,下游采购备货表现较好。根据SMM数据,2021年12月全国电解镍产量约1.5012万吨,环比减少1.37%,产量较11月减少209吨左右。开工率达68%。进入1月份,国内部分镍冶炼厂进行年度检修,1月份产量预计降至1.44万吨,受此影响市场到货量下降明显。下游市场采购备货意愿较高,主要由于对未来需求持乐观预期,看涨后市价格,导致镍价上涨的情况下依然保持较高的采购热度。

数据来源:瑞达期货 WIND

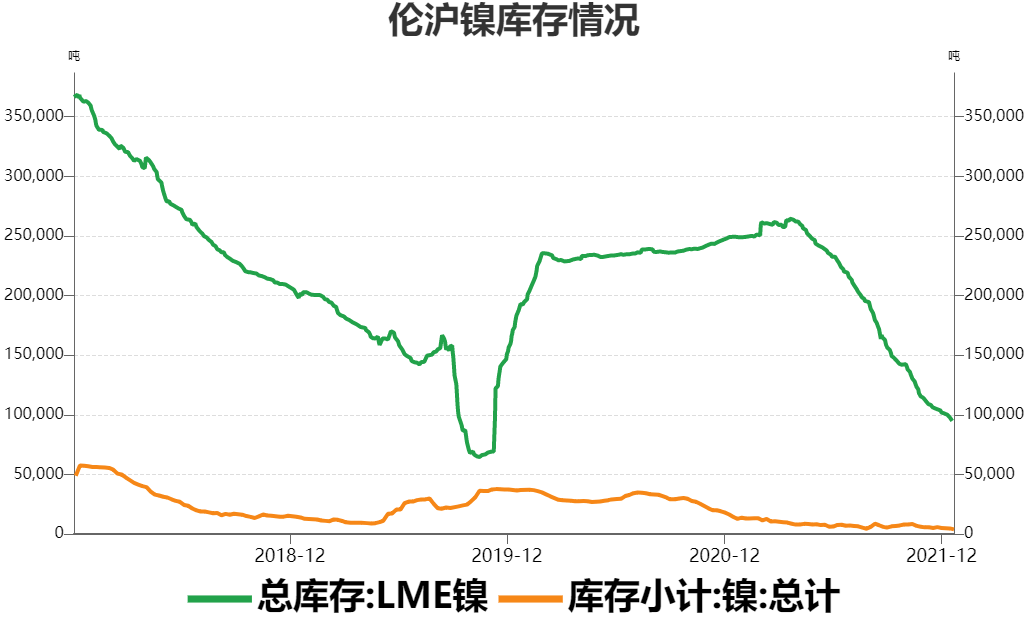

国内外库存保持下降趋势。2021年LME镍库存得到大幅去化,其中很大原因是由于进口需求的增长,虽然年末需求淡季等因素影响,中国进口量环比有所放缓,不过依然是历史较高水平,使得目前LME库存保持着下降趋势。而国内在产量下降而需求旺盛情况下,库存呈现入不敷出的状况,资源消化能力较强。2022年1月21日沪伦两市总库存为97346吨,连续12周下降,其中沪镍库存3866吨,继续保持在历史低位水平,显示市场供应紧张状况仍在持续。

数据来源:瑞达期货 WIND

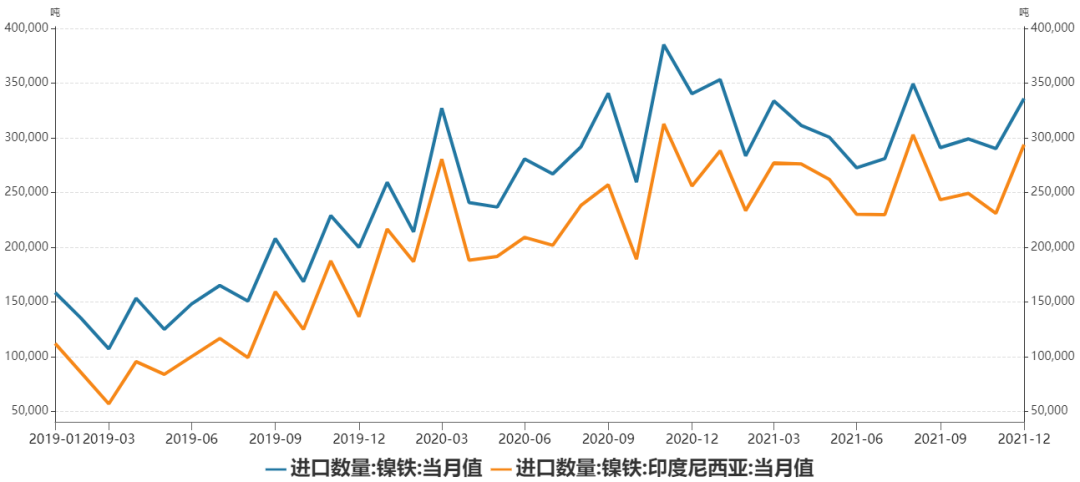

近期印尼政府表示正在考虑对镍商品征收出口关税,尤其是镍含量低的商品,如镍生铁和镍铁。长期以来印尼政府致力于提高镍产品的附加值,此次考虑征收出口关税的可能性较大。而近年来由于成本优势,我国冶炼产能逐渐向印尼转移,国内向印尼进口的依赖度逐渐增大,2021年中国镍铁总进口量372.5万吨,其中镍铁进口自印尼为314万吨,占比达到84%。因此如果未来印尼征收出口关税,将导致进口价格抬升,对国内供应和成本形成冲击。

数据来源:瑞达期货 WIND

综上所述,由于原料供应淡季,以及近期镍市产量下降而采需较好,导致库存继续去化,镍市基本面整体较为强势,再加上近期印尼征收关税消息炒作,在多重利多因素影响下,导致镍价迅速拉升。不过镍价的快速上涨也将抑制下游采购意愿,下游可能需要时间来消化,或将面临有价无市的情况,因此预计短期镍价上行势头将放缓。后市仍需关注下游需求表现、国内外库存走势,以及印尼征收关税的消息,来对镍价走势进一步指引。