内容摘要:当前镍的基本面处于弱势阶段,且宏观面利空较多,镍价在整体商品走势不佳的情况下,很容易被空头控制。沪镍主力合约跌破18万以后,重心进一步下移,技术位的支撑在16万才比较坚实。从基本面情况看,中长期镍铁和硫酸镍的供给都非常强劲,而其主要来自于印尼的低成本生产优势。这个基本逻辑点无法改变。不过利多点来自于当前中间品利润率不断被压缩,因此后期存在不锈钢减产或镍铁减产的可能,而终端需求也有逐步恢复的趋势,预计沪镍主力合约将在16-19万区间波动,操作上以波段为主,产业投资者关注沪镍跌至16万时的做多套保入场机会。

正 文

一、当前价格情况——矿端坚挺基石正在被弱化

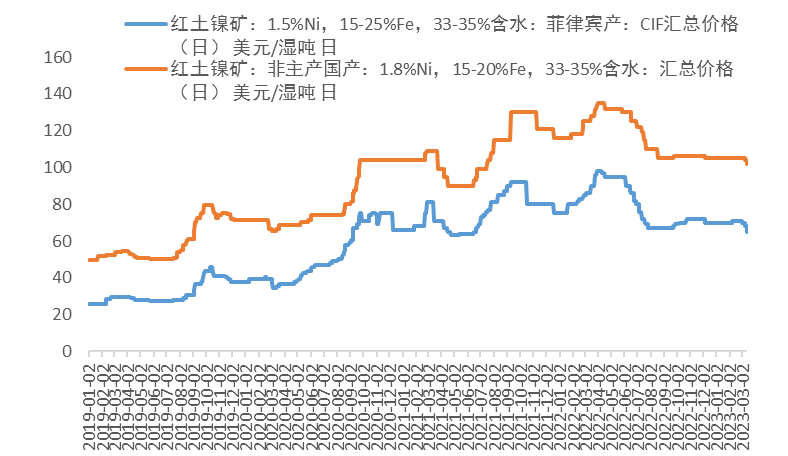

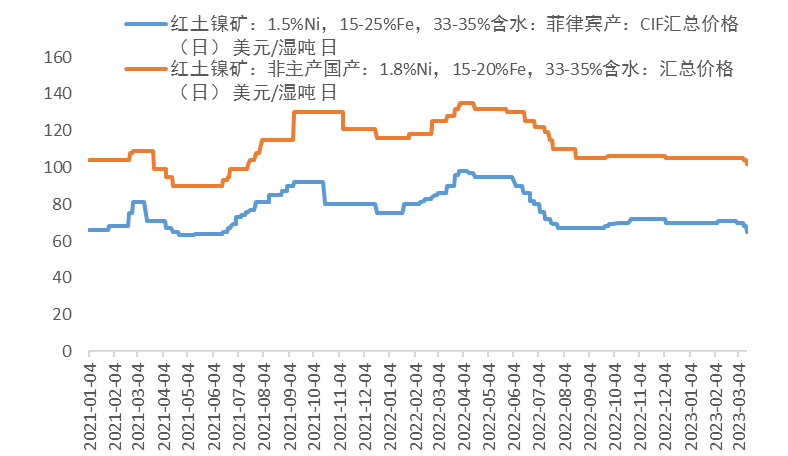

坚挺的镍矿价格出现回落

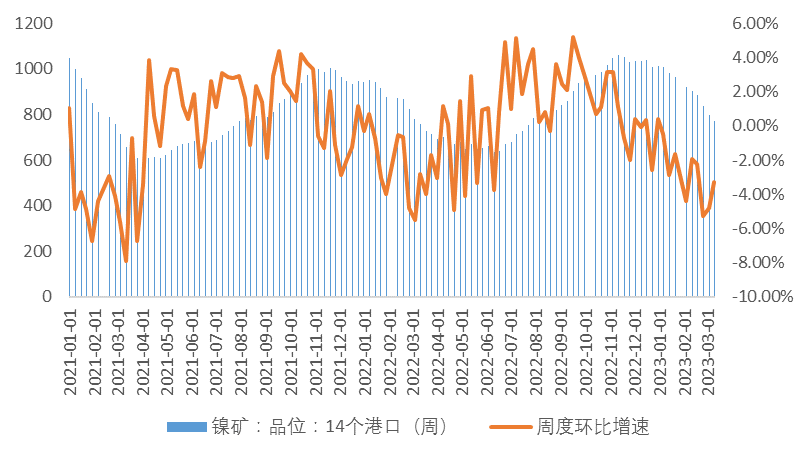

从去年四季度开始镍矿价格就一直非常坚挺,显示出极强的跟涨不跟跌的特性,镍价涨,镍矿价格也涨,镍价跌,镍矿价格但不跟跌,稳稳在100+美元/湿吨以上。这其中的逻辑来自于镍矿主供给区菲律宾进入雨季,出货量一直不高,但本质上是镍矿的供给集中在菲律宾,导致溢价能力强,在镍产业链上游端口具有极强的抗跌性。截止3月14日,镍矿市场CIF成交价格NI:1.8%为101美元/湿吨,终于打破了1-2月份一直坚挺在105美元/湿吨的情况。不过菲律宾的雨季已经结束,随着镍矿供给的增加,当前镍矿的价格仍有下跌空间,不过镍矿仍然是镍产业链上游,价格相对坚挺的部分,因此,镍矿价格下跌幅度不宜过度乐观。此外,镍矿港口库存方面倒是出现一些转机,进入3月以后港口库存持续下跌。截止3月10日,MYSTEEL数据显示,国内港口镍矿库存770.54万吨,比12月底减少了24.03%,周度去库的速度仍在4%-5%左右。1月以后尚未有海关进出口统计数据。不过预估1-2月的镍矿进口量不高,这也是镍矿港口库存下降的主因。随着3月以后菲律宾镍矿出货量增加及进口量增加,我们预计镍矿价格可能还会继续下调。

图1-1:3月镍矿运费小幅上涨

资料来源:MYSTEEL,中期研究院

图1-2:镍矿港口库存周环比小幅上涨

图1-3:红土镍矿CIF价格小幅下降 (美元/湿吨)

图1-3:红土镍矿CIF价格小幅下降 (美元/湿吨)

资料来源:MYSTEEL,中期研究院

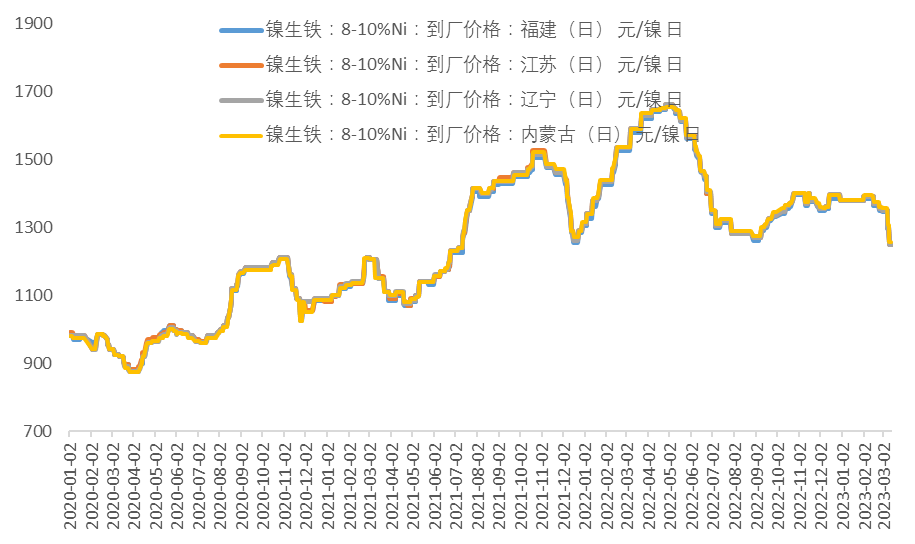

镍铁及硫酸镍等中间品价格回落幅度大

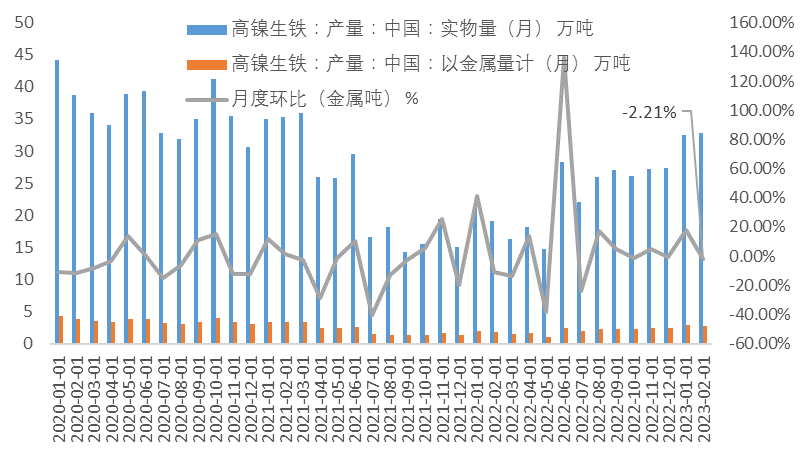

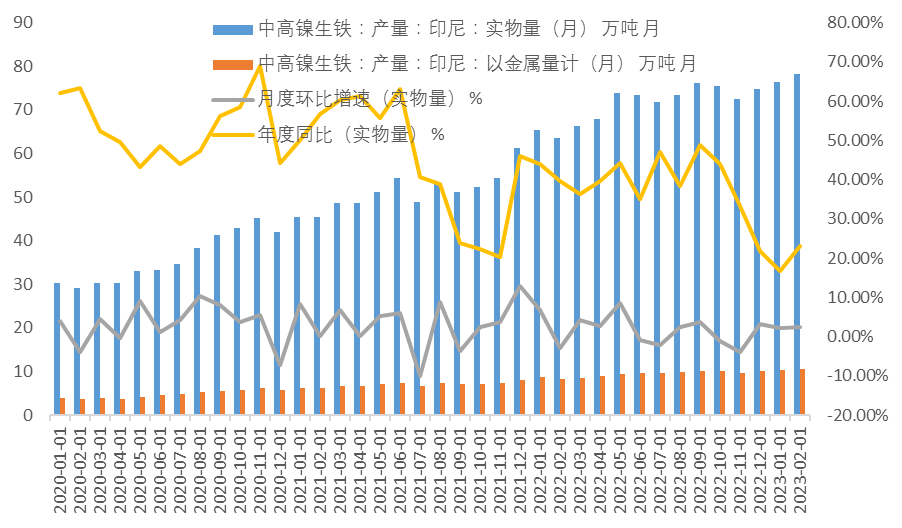

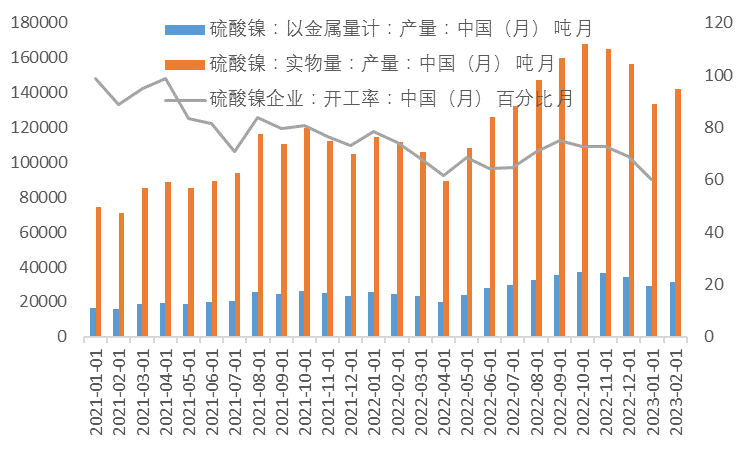

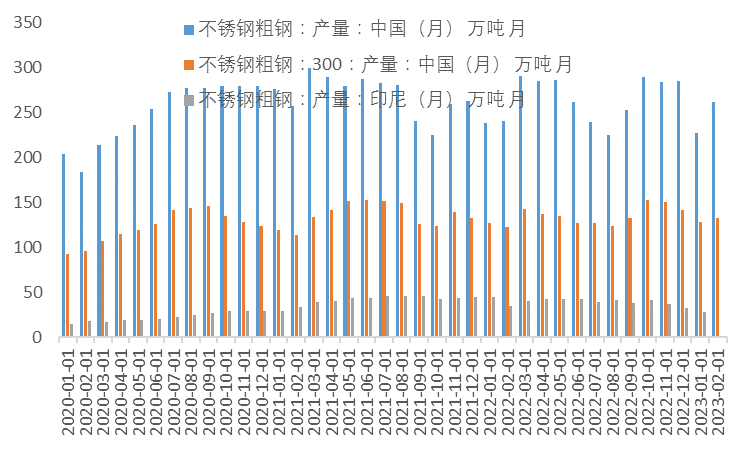

镍铁价格是本轮价格下跌最多,幅度最大的品种。根据MYSTEEL统计,高镍铁价格2023年1月至3月13日,降幅超过9%,下降了125元/镍点左右。硫酸镍(电池级)则同期下降了2.68%,下降了1000元/吨。造成中间品价格回落较大的逻辑在于,终端需求恢复不强,但供给增量不低。镍铁方面,1月份国内镍铁产量环比增加了17.87%,2月份环比略有下降2.21%,但整体实物量产量也达到了32.84万吨的高水。这两个月的高产量均创下了2021年3月以来的高点。此外,印尼方面的产量也不容小觑。2月份,印尼月度产量(实物量)达到78.14万吨,环比增加2.38%,同比增加23.02%。金属量也达到了10.62万吨,远高于我国2.81万金属吨水平。尽管由于缺乏进出口数据,但依据以往我国进口占比,预计自印尼的镍铁进口量应都在55万吨(实物量)以上,同比增速都在80%的高增速阶段。

大量的印尼镍铁供给带给国内市场较大冲击。

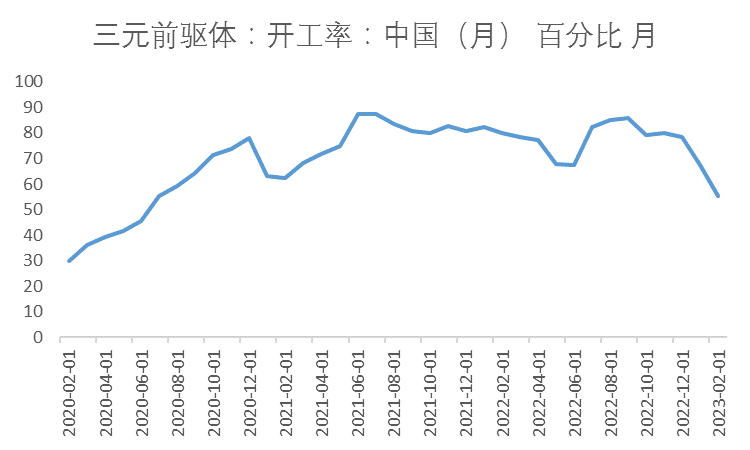

硫酸镍方面,MYSTEEL数据显示,2023年2月全国硫酸镍的产量14.21万吨,同比增加27.06%,环比增加6.3%。产量的原料占比方面,2月的镍豆和镍粉占比已经非常低了,只有0.16%,而湿法冶炼中间品占比达到54.4%,高冰镍占比达到28.54%,再生镍占比16.9%。整体看,由于不受制于纯镍,硫酸镍产量增幅还会继续扩大。与此同时,硫酸镍的下游三元前驱体开工率却尚未恢复,MYSTEEL数据显示2022年四季度的开工率在80%以上,但1、2月开工率分别67%、55%。但硫酸镍基本面略好于镍铁,因此,总体价格降幅有限。不过在镍期价不断走低的情况下,硫酸镍供给过剩的压力仍然存在,对价格仍有压制。

图1-4:高镍铁价格持续走低

资料来源:MYSTEEL,中期研究院

资料来源:MYSTEEL,中期研究院

图1-5:高镍铁月度产量(金属吨)环比降2.21%

资料来源:MYSTEEL,中期研究院

图1-6:印尼产量(金属吨)

资料来源:MYSTEEL,中期研究院

资料来源:MYSTEEL,中期研究院

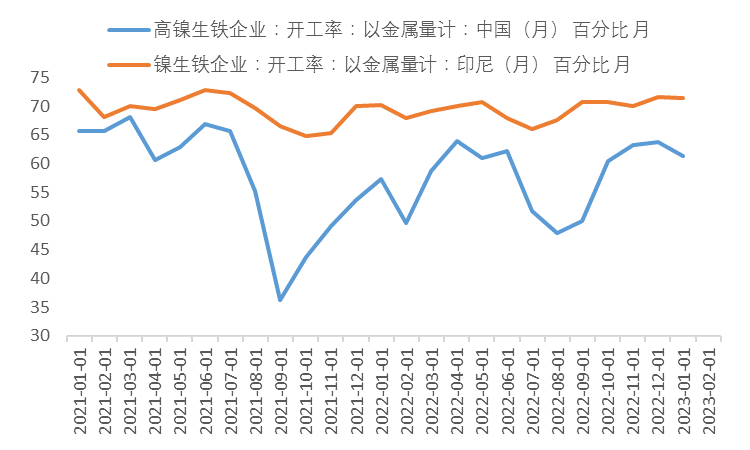

图1-7:镍生铁月度开工率回升明显

资料来源:MYSTEEL,中期研究院

图1-8:三元前驱体开工率仍以下降态势为主

资料来源:MYSTEEL,中期研究院

图1-9:三元前驱体月度产量小幅回升

资料来源:MYSTEEL,中期研究院

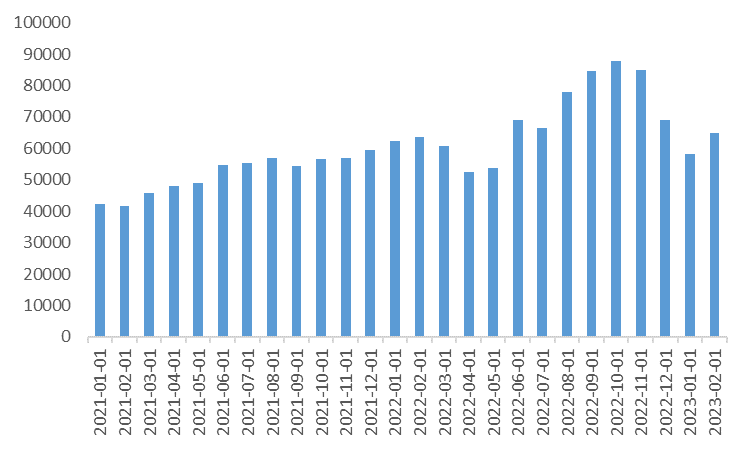

图1-10:SMM电池级硫酸镍平均价

资料来源:MYSTEEL,中期研究院

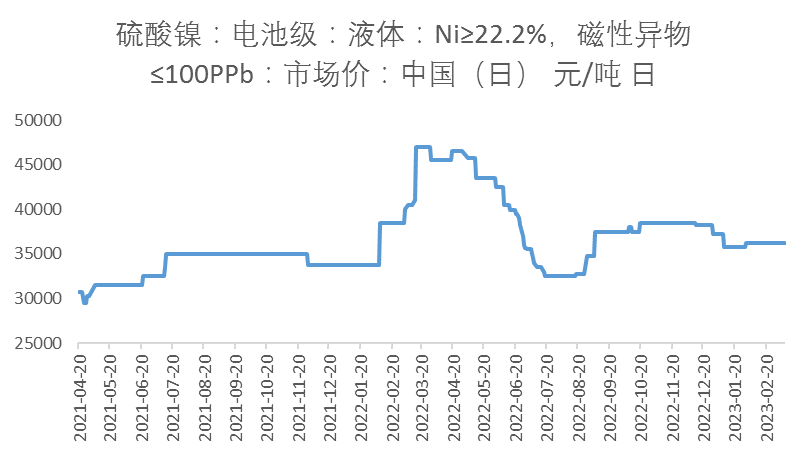

图1-14:硫酸镍企业月度产量及开工率高位回落

资料来源:MYSTEEL,中期研究院

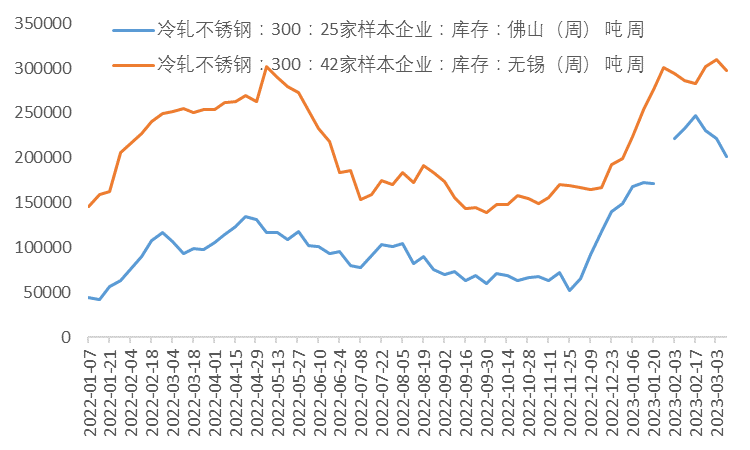

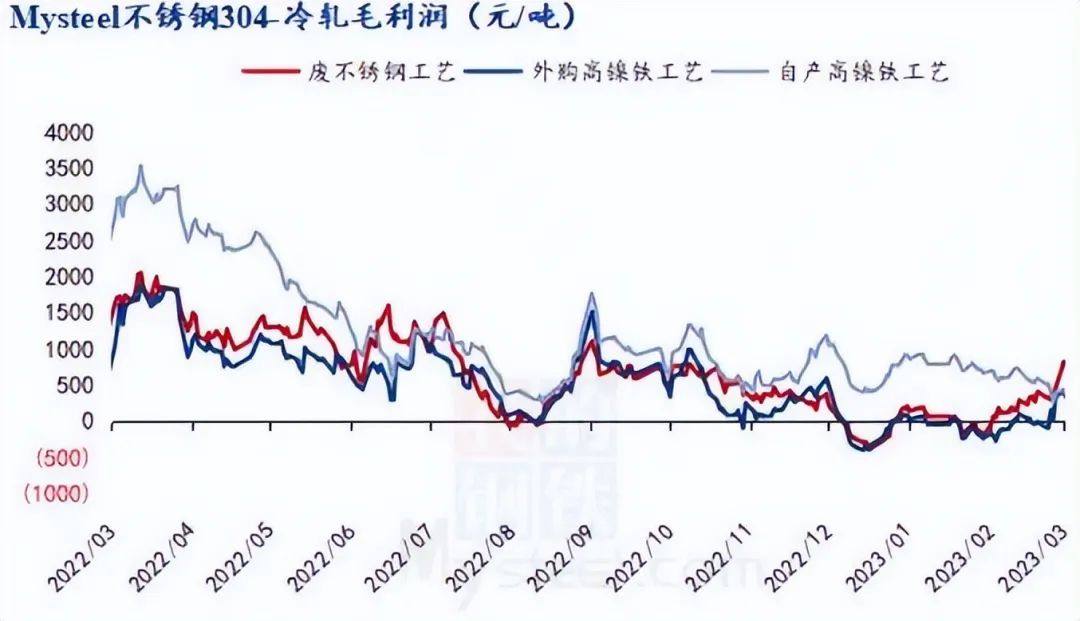

终端高库存压力减小,但中间品利润仍承压

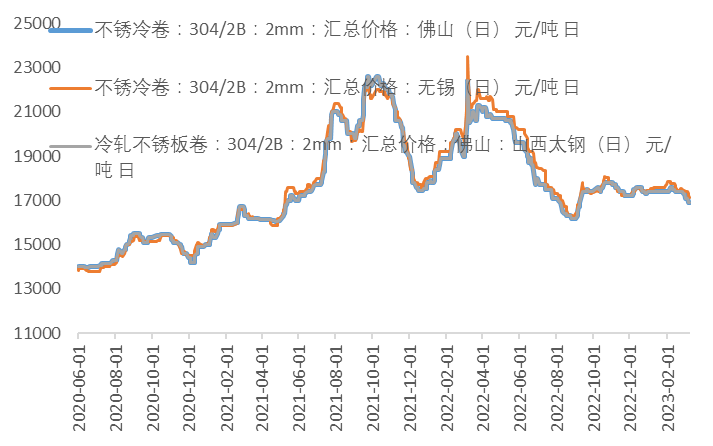

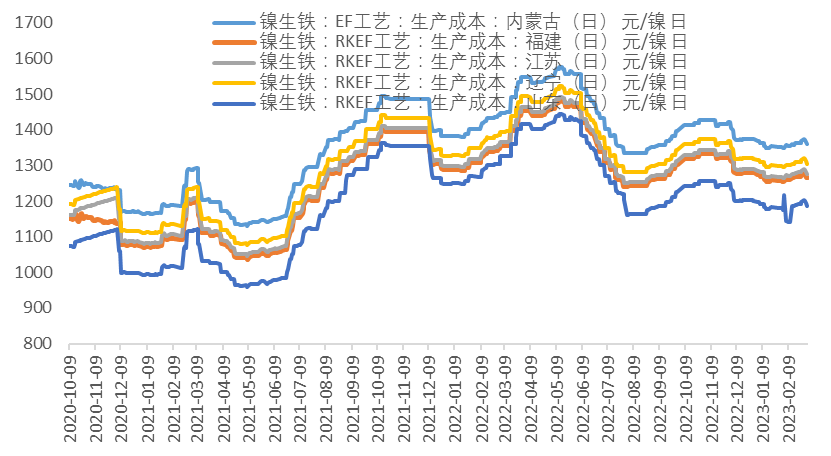

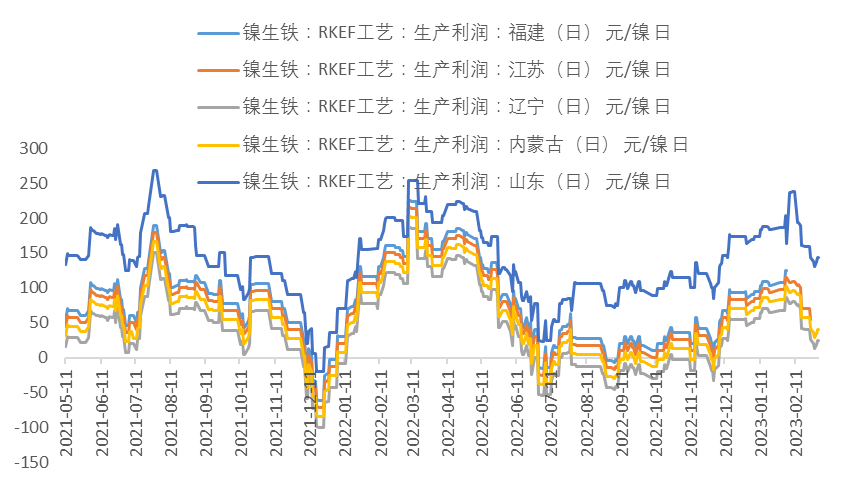

镍及不锈钢的高位库存压力已经持续了数月,叠加上述的供强需弱格局,中间品的生产利润被压缩严重。终端不锈钢方面的库存主要是累库阶段时间较长,导致库存高位时间长。不过进入3月以后已经开始出现去库迹象。MYSTEEEL数据显示,截至3月10日,300系冷轧不锈钢社会库存(佛山+无锡)49.90万吨,已经出现周环比连续下降2周情况。在螺纹钢等黑色品种受终端走好的背景下,300系不锈钢有其不同于其他黑色属性的特点,终端用途较为分散,且是地产行业的后端产业部分,而环保投资、餐饮投资等尚未明显启动的情况下,300系冷轧的终端需求恢复较慢。这种弱需求复苏、高库存压力下,304价格持续走低,而不锈钢和镍铁的利润率呈现自下而上逐步收窄的态势。MYSTEEEL毛利率数据显示,截止3月14日,304冷轧利润仍不佳,废不锈钢工艺利润率最高,可达4.7%;但一体化工业冶炼304利润率跌至2.2%,外购高镍铁利润率2.0%,低镍铁+纯镍工艺利润率-23.4%。镍铁各地区尚有利润,但3月以来下降压力很大,截止3月3日,江苏和山东地区镍铁利润分别为54元/镍和143元/镍,而今年以来最高值为115元/镍及164元/镍,利润降幅非常明显。

图1-16:304切边(无锡)价格持续下跌

资料来源:MYSTEEL,中期研究院

图1-17:不锈钢中国及印尼月度产量 单位:万吨

资料来源:MYSTEEL,中期研究院

图1-18:不锈钢社会库存

图1-19:不锈钢利润率

资料来源:MYSTEEL,中期研究院

资料来源:MYSTEEL,中期研究院

图1-8:镍生铁各地区生产成本小幅攀升

图1-9:镍生铁各地区生产利润,利润回落

资料来源:MYSTEEL,中期研究院

纯镍低库存仍是镍价的重要底线支撑

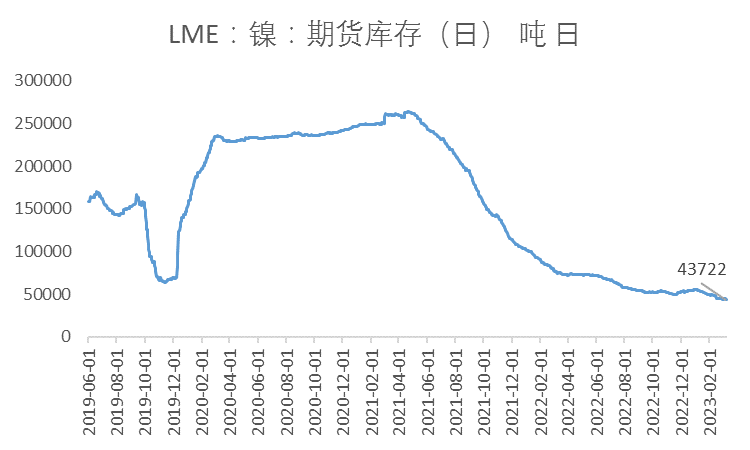

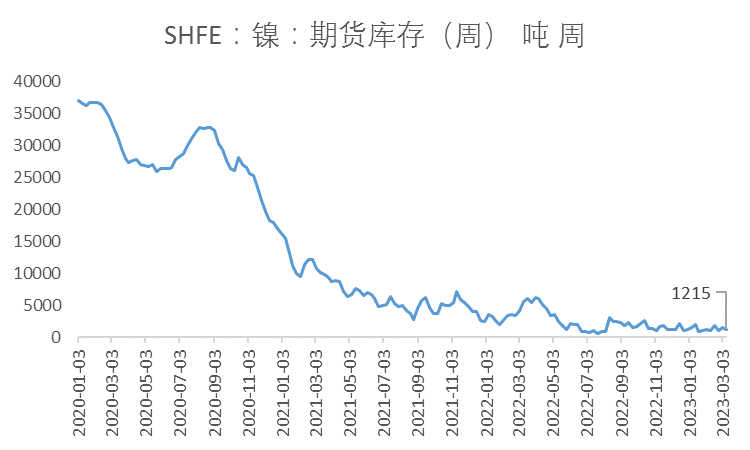

库存方面,LME库存继续下跌趋势,截止3月10日库存44046吨。上期所库存1215吨,两大交易所库存仍然非常低。尽管春节后进口窗口打开,且国内精炼镍产量提升,市场流通货源增加,但精炼镍库存仍在低位。

图1-20:伦镍库存高位回落

图1-21:上期所镍库存仍位于低位资料

来源:WIND,中期研究院

资料来源:WIND,中期研究院

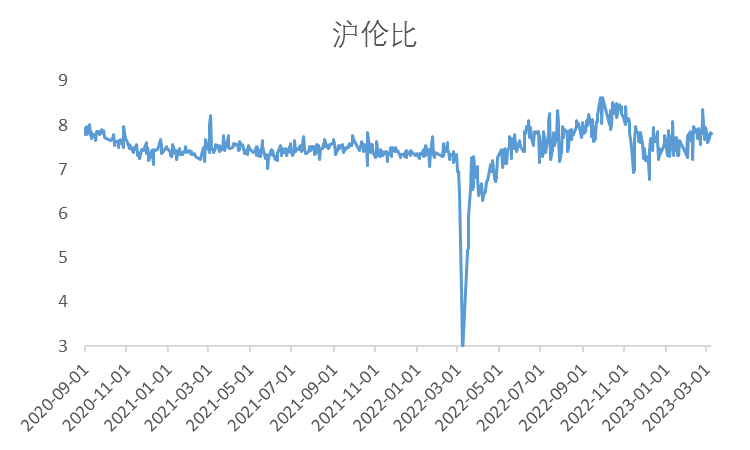

图1-22:沪伦比高位,汇率变动影响大

资料来源:WIND,中期研究院

其他风险关注硅谷银行事件冲击下,美联储加息步骤的变化,对大宗商品价格影响。

二、 市场行情预测

当前镍的基本面处于弱势阶段,且宏观面利空较多,镍价在整体商品走势不佳的情况下,很容易被空头控制。沪镍主力合约跌破18万以后,重心进一步下移,技术位的支撑在16万才比较坚实。从基本面情况看,中长期镍铁和硫酸镍的供给都非常强劲,而其主要来自于印尼的低成本生产优势。这个基本逻辑点无法改变。不过利多点来自于当前中间品利润率不断被压缩,因此后期存在不锈钢减产或镍铁减产的可能,而终端需求也有逐步恢复的趋势。预计沪镍主力合约将在16-19万区间波动,操作上以波段为主,产业投资者关注沪镍跌至16万时的做多套保入场机会。