观点小结

操作建议及逻辑:观望。短期来看,镍价上涨驱动不足,而不锈钢镍低库存对镍价形成支撑,预计镍价高位震荡。

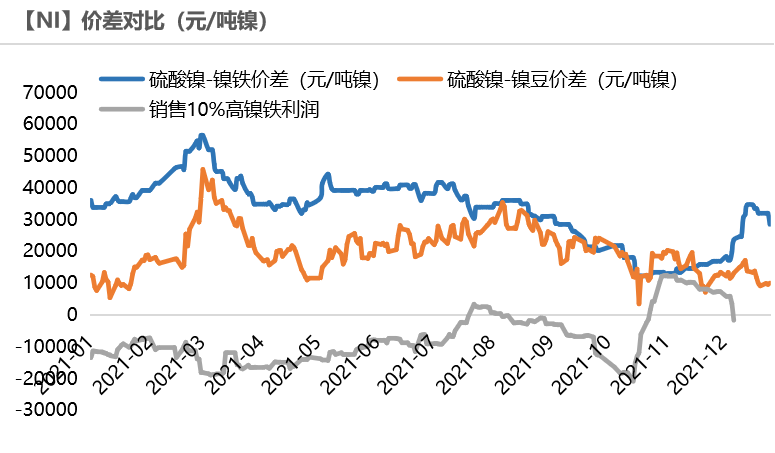

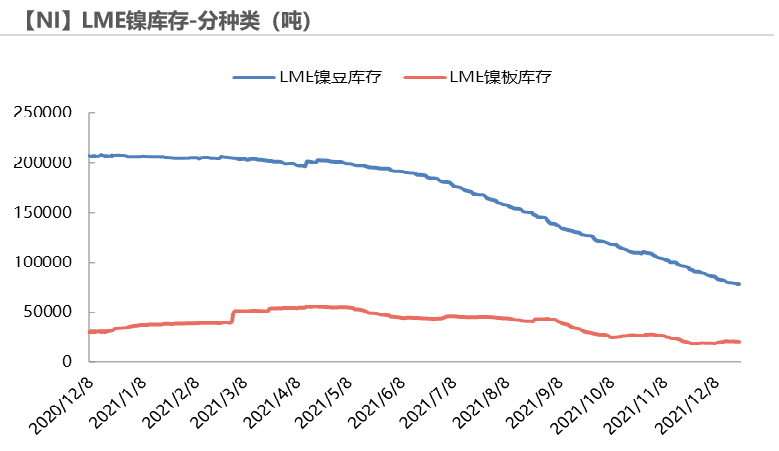

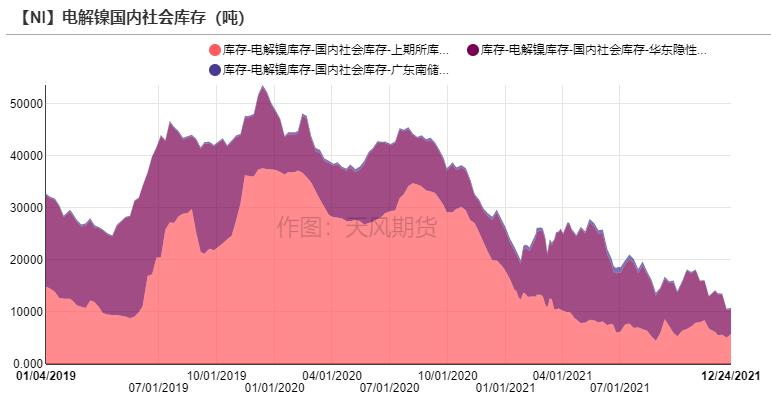

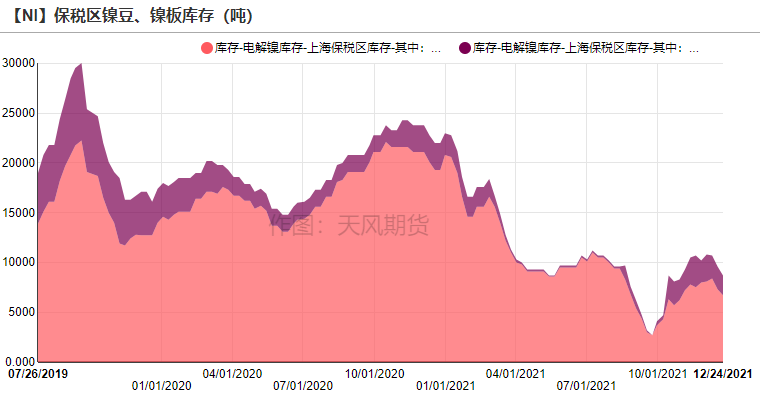

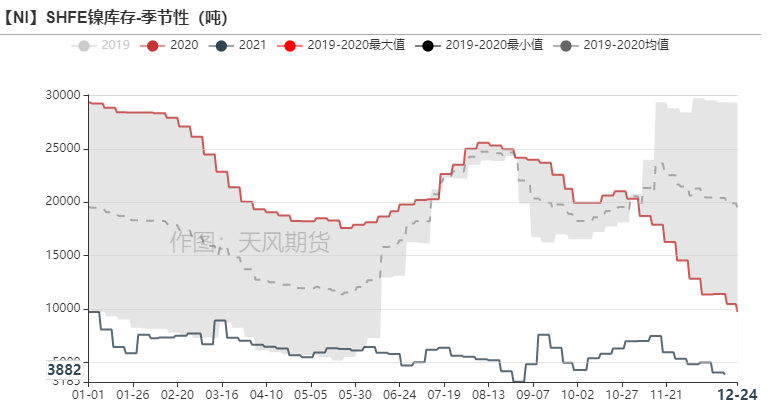

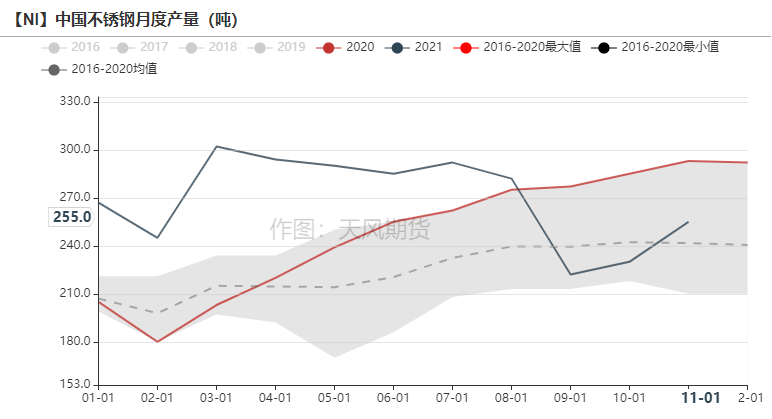

基本面上,菲律宾台风导致镍矿产区摧毁严重,可能造成镍矿供应受阻。镍铁厂仍承压生产,利润亏损,当前硫酸镍和镍铁的价差维持在1.4万元左右,高冰镍量产动力尚且不足,预计一季度高冰镍投产节奏仍缓慢,随着新能源车需求增速的上涨,价差扩大释放高冰镍投产节奏。不锈钢方面,需求端表现一般,主要是钢厂控制出货量,市场现货紧张,贸易商不锈钢现货不足,挺价心态较强。贸易商大概率在明年1月补库,为春节钢厂季节性检修做准备。不锈钢价格上涨,带动镍价上涨,然而在不锈钢需求尚未有方向性转变的情况下,警惕需求疲软带来的负效应。预计一季度钢厂200系减产持续,春节前后将面临季节性检修,届时不锈钢对镍需求面临压力。库存方面,LME镍库存降至77928吨,其中镍豆库存77928吨,镍板库存20058吨,LME镍库存去库节奏放缓。国内镍社会库存10780吨,位于历史低位。

风险提示:1.高冰镍放量超预期;2.能耗双控加码;3.不锈钢终端消费不及预期。

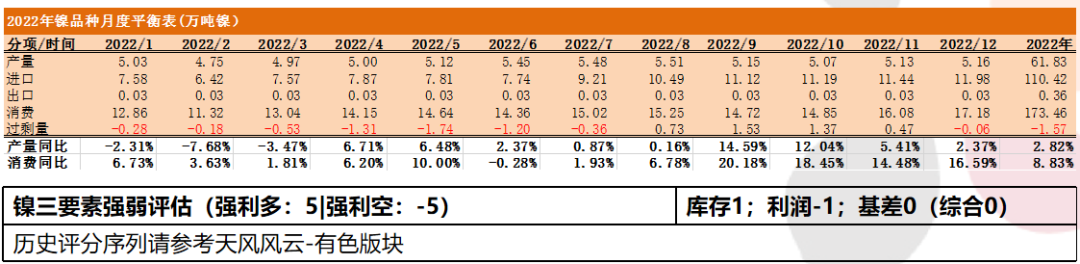

印尼政府将对PLTU征收碳税

* 印尼政府将于2022年4月1日对PLTU(火电厂)征收碳税,届时将抬升印尼冶炼的成本中枢。能源和矿产资源部(ESDM) 电气工程与环境司司长万哈尔Wanhar表示,政府将把碳税分为三组,该碳税的实施将通过印尼盾Rp。对于容量超过100MW的蒸汽发电厂,每千克 (kg) 二氧化碳当量 (CO2e) 为30盾,约等于0.002089美元。Wanhar表示,规定碳税仅作为一个工具,最终的目标是减少温室气体排放(GHG)。

* 国内在印尼的项目,无论是镍铁、高冰镍还是MHP,目前均使用自备电厂,属于征收碳税的范围内。印尼当地已再难批准RKEF火法项目,叠加未来征收碳税的政策,从趋势中可以看出,印尼对碳排放的控制将逐渐趋严。

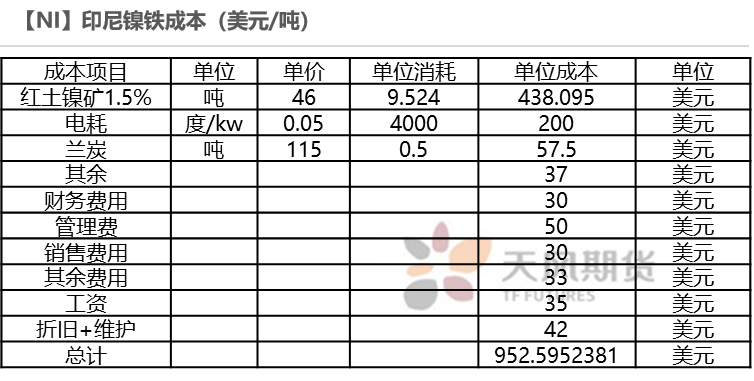

* 从冶炼成本来看,征收碳税前,印尼RKEF镍铁成本约952-985美元/吨,即618.8-640.25元/镍点(以汇率6.5人民币/美元),征收碳税后,成本中枢抬升278美元/吨,至1230-1263美元/吨,即799.5-820.95元/镍点。

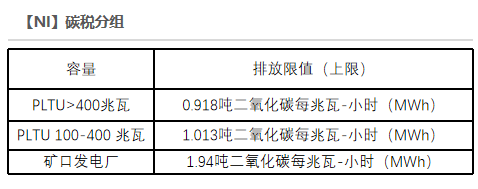

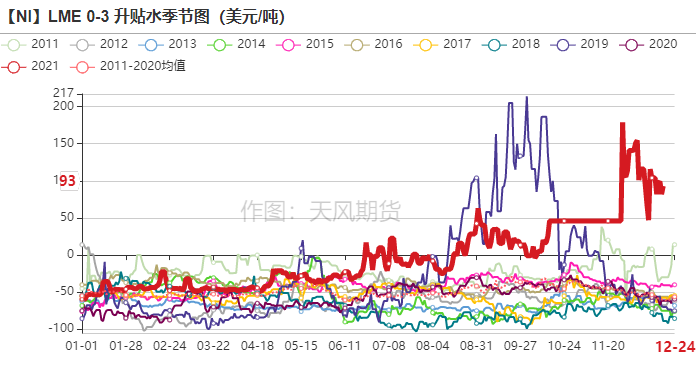

伦镍价差结构

* 伦镍价格曲线呈back结构,LME 0-3升水逐渐收窄。

* 截至12月29日,伦镍注销仓单为50160吨。

数据来源:Wind,天风期货研究所

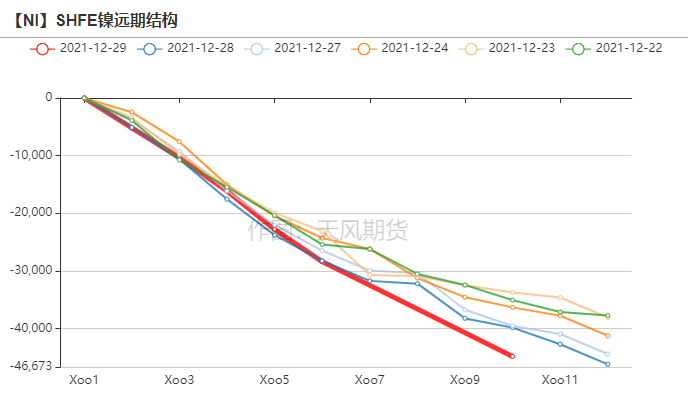

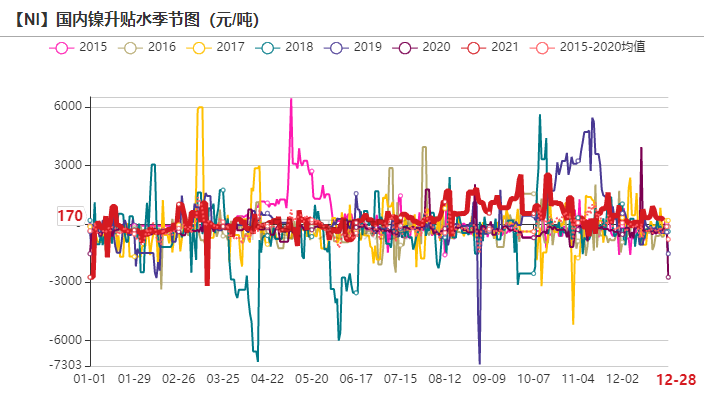

沪镍价差结构

* SHEF镍价格曲线呈back结构。

数据来源:Wind,天风期货研究所

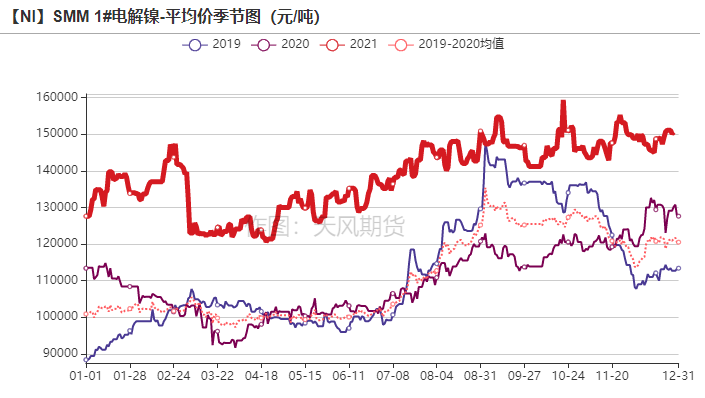

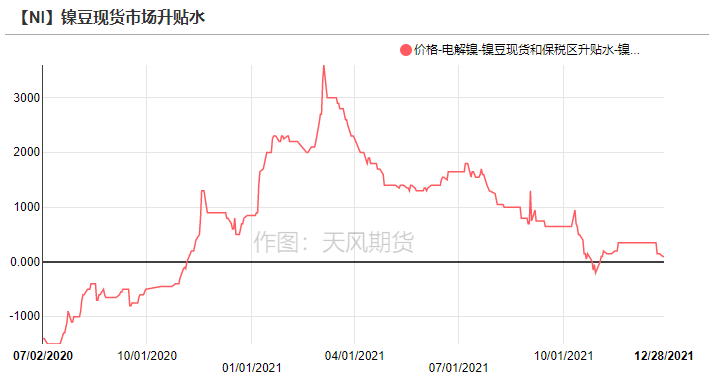

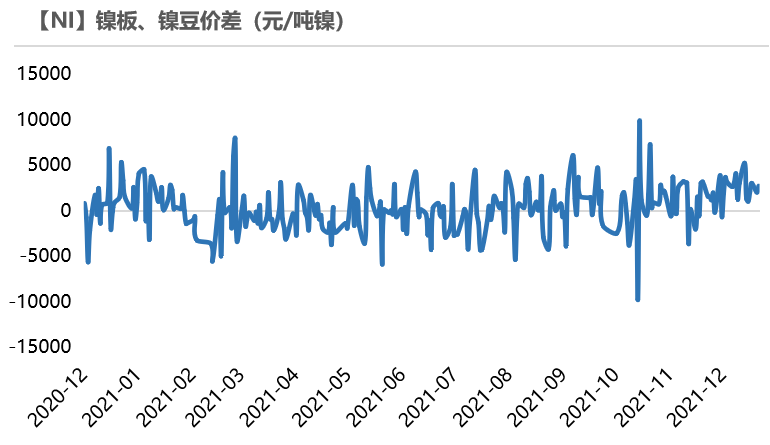

纯镍价差

数据来源:Wind,天风期货研究所

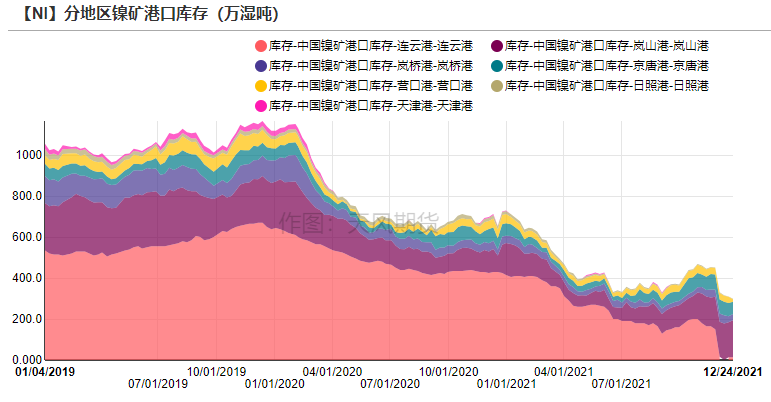

供给端:周度变化情况

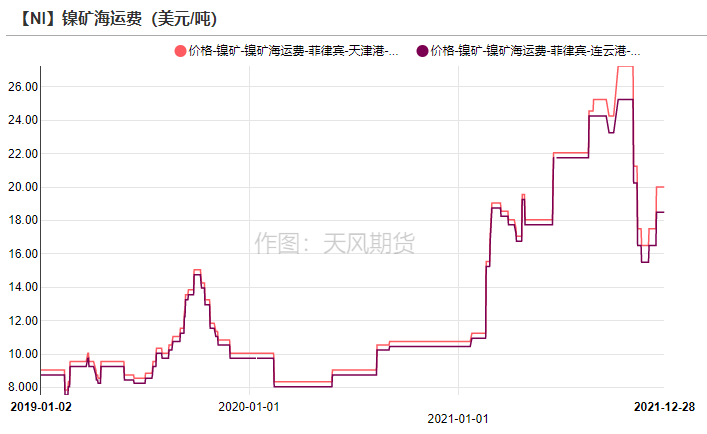

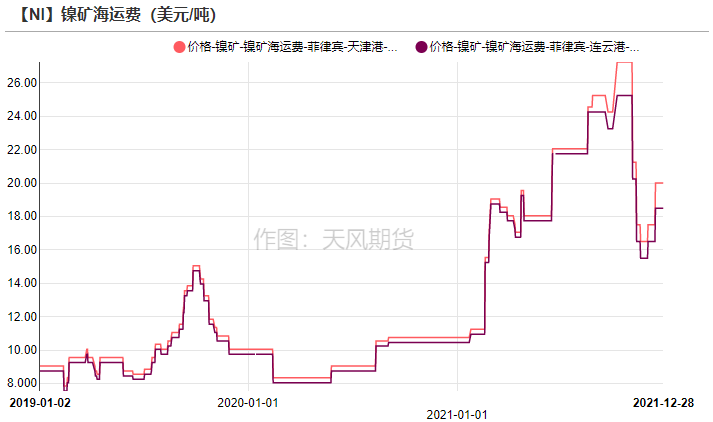

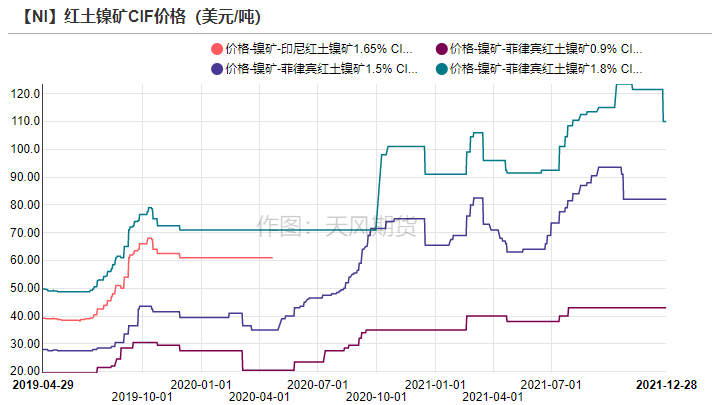

镍矿海运费下跌,FOB价格坚挺

* 海运费价格为18.5-20美元/吨,菲律宾红土镍矿1.5% CIF价格稳定在82美元/吨左右。

数据来源:SMM,天风期货研究所

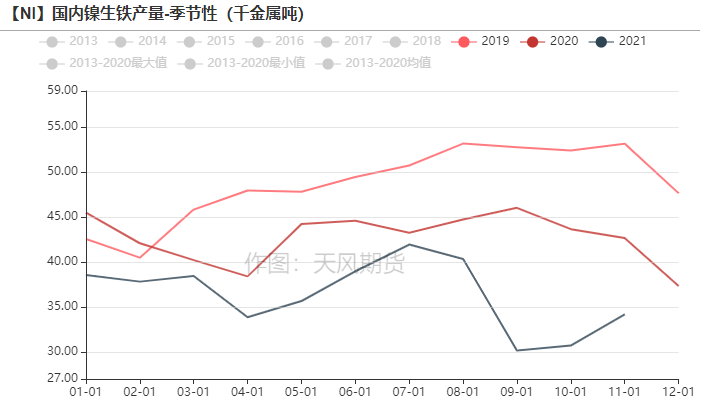

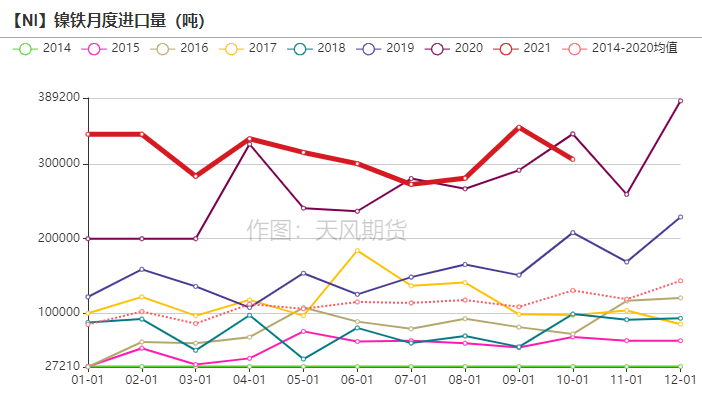

镍铁供给增加,但仍偏紧

* 印尼镍铁价格具有优势,镍铁进口打开。印尼镍铁相较于国内更具有价格优势,主要因为印尼镍铁生产成本普遍低于国内,印尼当地具有镍矿成本和电力成本的优势。

* 从冶炼成本来看,征收碳税前,印尼RKEF镍铁成本约952-985美元/吨,即618.8-640.25元/镍点(以汇率6.5人民币/美元),征收碳税后,成本中枢抬升278美元/吨,至1230-1263美元/吨,即799.5-820.95元/镍点。

数据来源:SMM,天风期货研究所

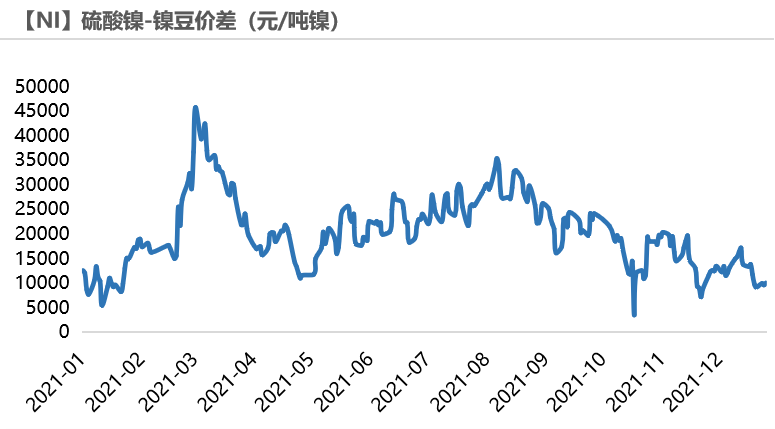

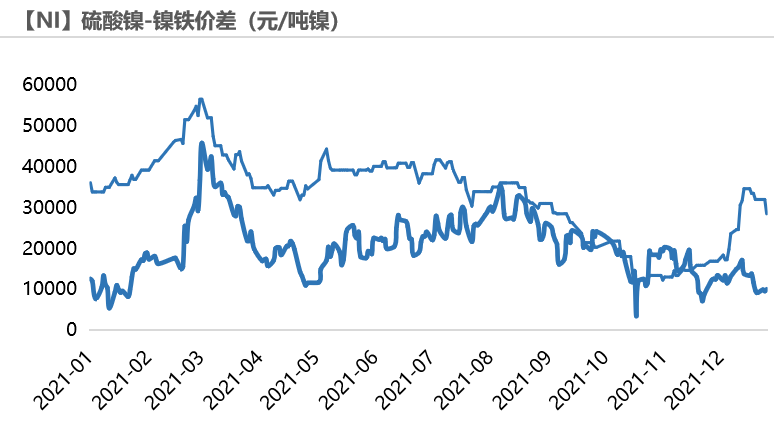

硫酸镍价差情况

* 截至12月29日,硫酸镍、镍铁价差为1.57万元/吨镍。

* 根据测算,当硫酸镍和镍铁价差大于1.7万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力不足。

数据来源:天风期货研究所

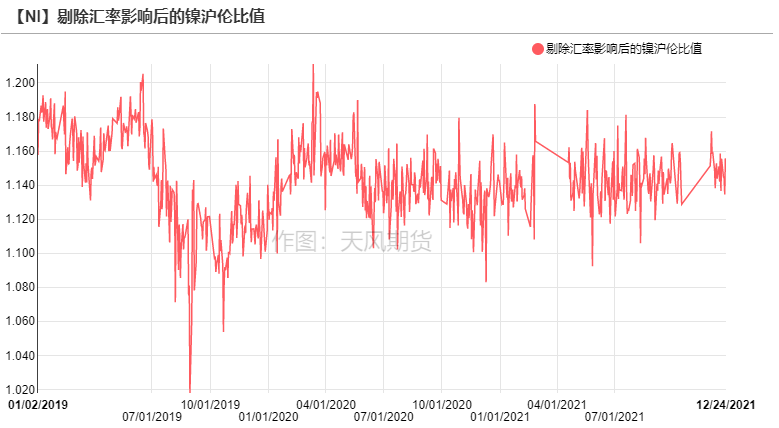

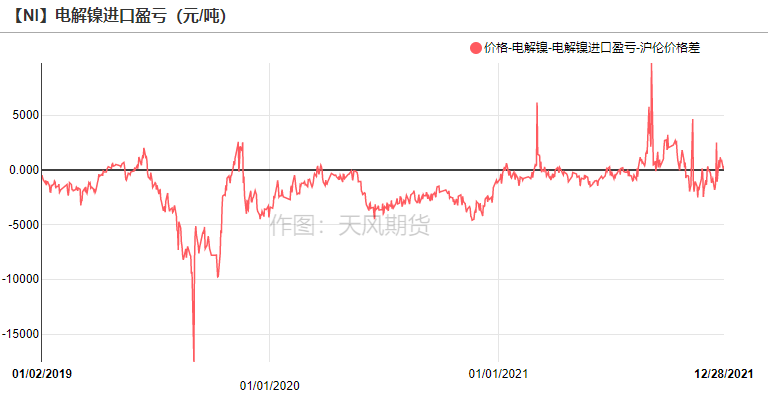

镍沪伦比、进口盈亏

* 沪伦比值延续震荡,剔除汇率影响后的比值为1.154。

* 进口方面,电解镍进口利润为372.1元/吨。

数据来源:SMM,天风期货研究所

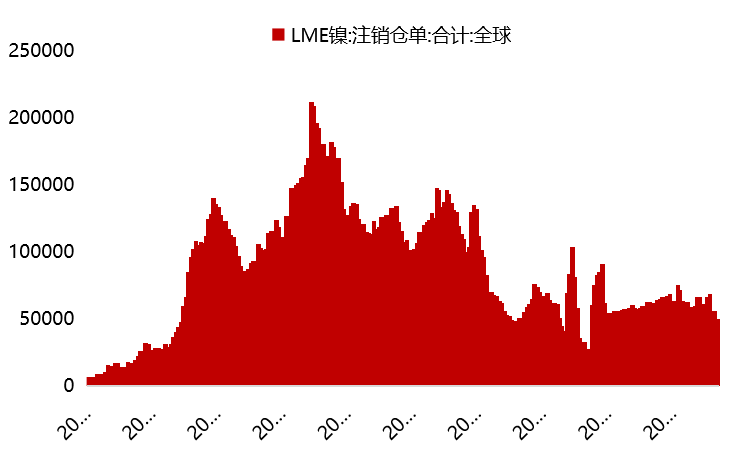

LME镍库存去库放缓

* 库存方面,LME镍库存降至77928吨,其中镍豆库存77928吨,镍板库存20058吨,LME镍库存去库节奏放缓。

数据来源:天风期货研究所

国内镍库存去库

* 国内方面,镍社会库存10780吨,位于历史低位。

数据来源:Wind,SMM,天风期货研究所

需求端:周度变化情况

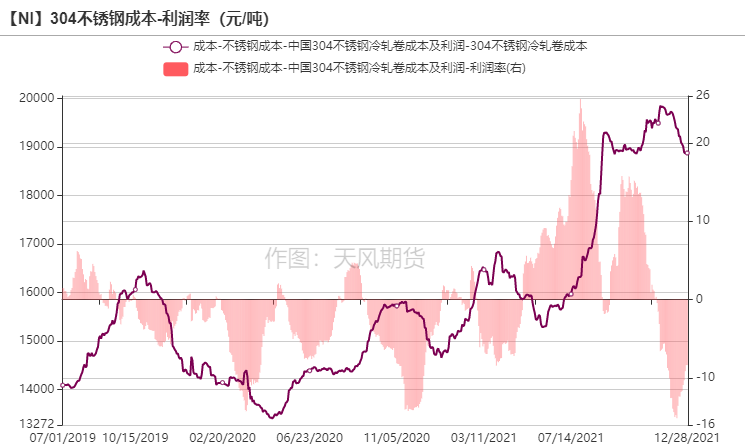

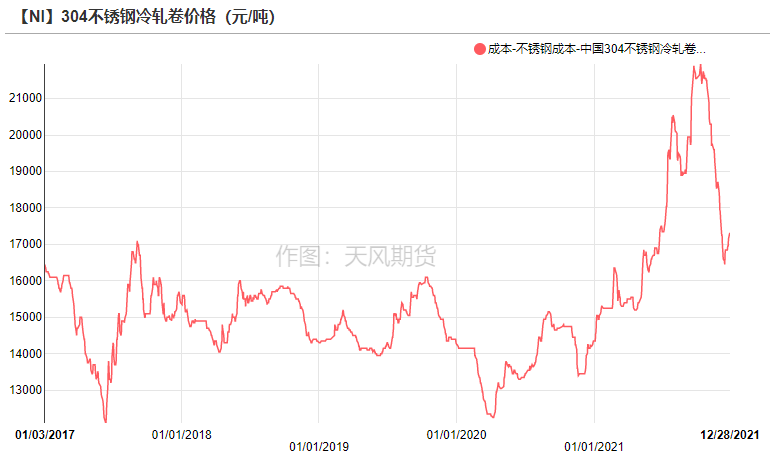

不锈钢复产,钢厂利润亏损

* 当前虽然主流钢厂利润仍在,但是300系不锈钢行业利润-8%,钢厂亏损减产检修,已公布的检修计划将减少30万吨不锈钢,预计明年1月减产检修仍然持续。

数据来源:SMM ,天风期货研究所

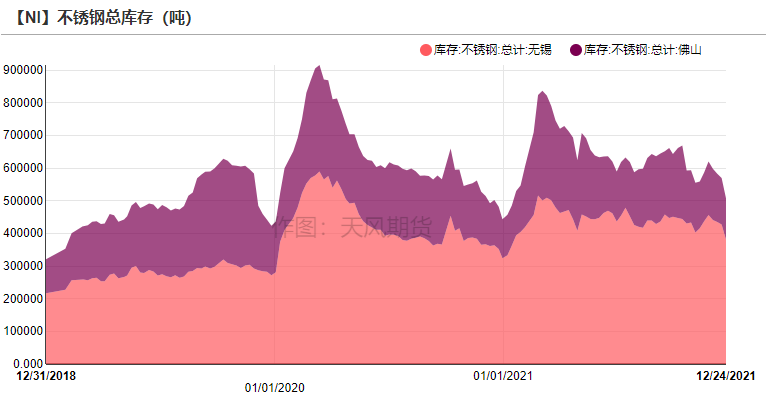

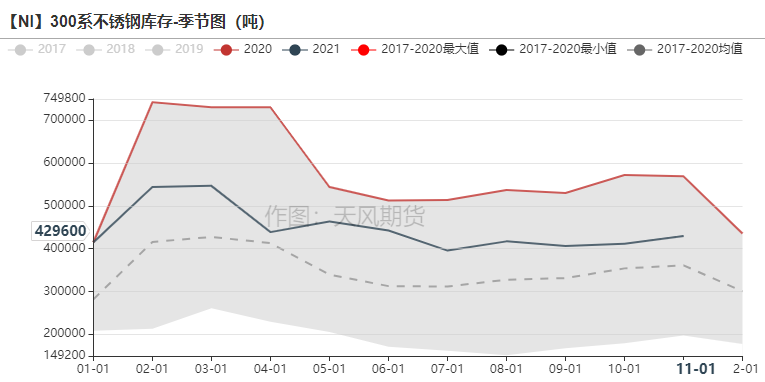

不锈钢库存小幅去库

* 截至12月24日,不锈钢库存小幅去库75200吨,至507500吨。

数据来源:SMM ,天风期货研究所

三元VS磷酸铁锂

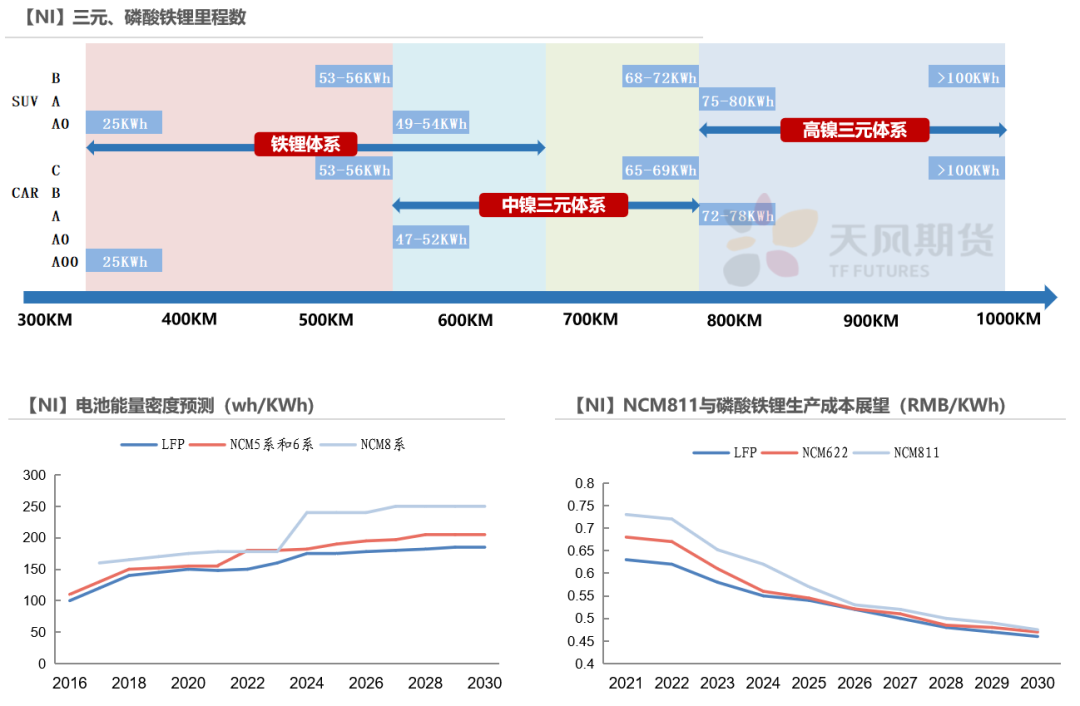

* 从性能上看,随着镍含量提升,三元材料能量密度有望进一步提升,而后随着CTP、CTC技术的应用,高镍三元电池与磷酸铁锂电池的能量密度差距有望拉大。

* 从技术安全性上看,通过电池结构优化、技术手段进步,高镍三元电池的安全问题有望得到解决。

* 从成本上看,高镍三元电池中钴含量较低,而后期随着动力电池回收产业链的发展、去钴化研究的成熟,高镍三元电池的成本有望大幅降低。从应用场景上看,未来随着新能源汽车渗透率提升,高性能的电动车需求逐渐扩大,高镍三元电池的需求将随着提升。

数据来源:荣百科技,天风期货研究所

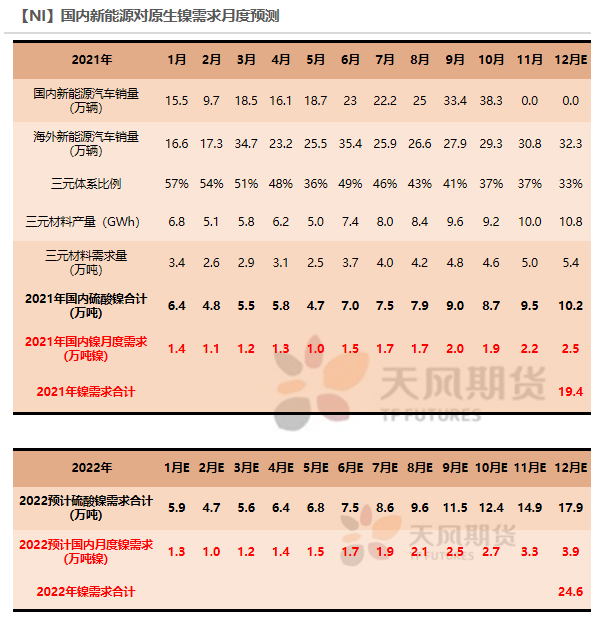

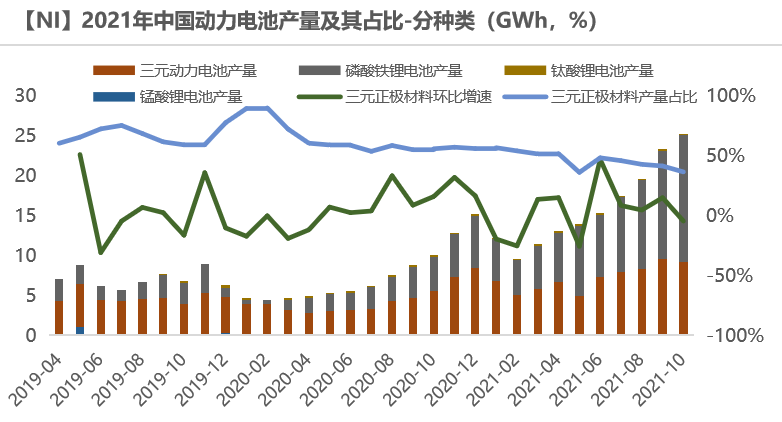

新能源对镍需求预测

* 2021年,新能源需求喷涌而出,三元动力电池对镍需求约19.4万吨镍,同比增长91%。2022年,国内三元高镍电池将被磷酸铁锂电池替代,但随着新能源车的高速发展和高镍化进程的加快,预计明年新能源对镍需求仍保持增长,约24.6万吨镍,同比增速约28%。

数据来源:中国动力电池产业联盟创新,乘联社,天风期货研究所

观点小结

*操作建议及逻辑:观望。短期来看,镍价上涨驱动不足,而不锈钢镍低库存对镍价形成支撑,预计镍价高位震荡。

* 基本面上,菲律宾台风导致镍矿产区摧毁严重,可能造成镍矿供应受阻。镍铁厂仍承压生产,利润亏损,当前硫酸镍和镍铁的价差维持在1.4万元左右,高冰镍量产动力尚且不足,预计一季度高冰镍投产节奏仍缓慢,随着新能源车需求增速的上涨,价差扩大释放高冰镍投产节奏。不锈钢方面,需求端表现一般,主要是钢厂控制出货量,市场现货紧张,贸易商不锈钢现货不足,挺价心态较强。贸易商大概率在明年1月补库,为春节钢厂季节性检修做准备。不锈钢价格上涨,带动镍价上涨,然而在不锈钢需求尚未有方向性转变的情况下,警惕需求疲软带来的负效应。预计一季度钢厂200系减产持续,春节前后将面临季节性检修,届时不锈钢对镍需求面临压力。库存方面,LME镍库存降至77928吨,其中镍豆库存77928吨,镍板库存20058吨,LME镍库存去库节奏放缓。国内镍社会库存10780吨,位于历史低位。

*风险提示:1.高冰镍放量超预期;2.能耗双控加码;3.不锈钢终端消费不及预期。