观点小结

核心观点 偏多供应偏紧不变,终端消费虽受到疫情影响,但处于边际好转中。低库存支撑下,策略上关注逢低做多。

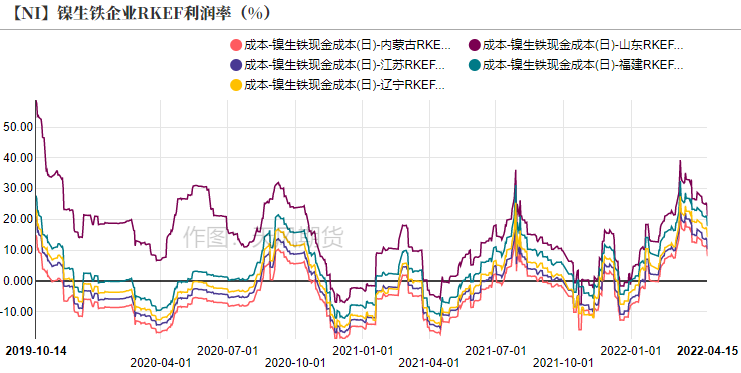

镍铁 偏多部分镍铁企业,如内蒙古上泰,受到环保督察的影响而减产,叠加疫情影响物流流通,供应偏紧。周内,镍铁价格维持1620元/镍点附近,利润达200-300元/镍点,利润率20%。

高冰镍 偏多 高冰镍产能释放预计0.8万吨/月,而当前已有配套加工高冰镍至硫酸镍的产能在0.12万吨镍/月,加工至镍板产能在0.4万吨镍/月,二季度来看,下游配套产能或难以与高冰镍供给节奏匹配,镍豆仍将作为新能源的主要原料。

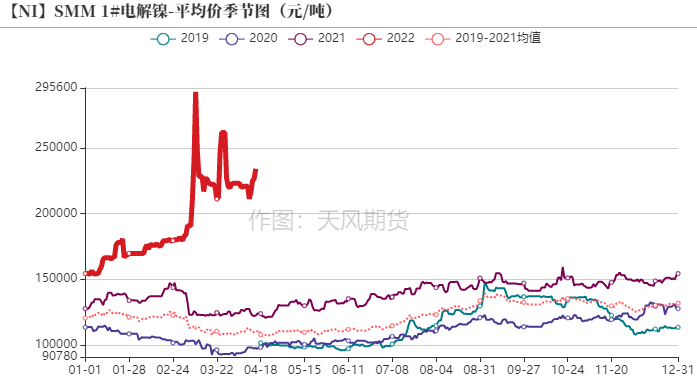

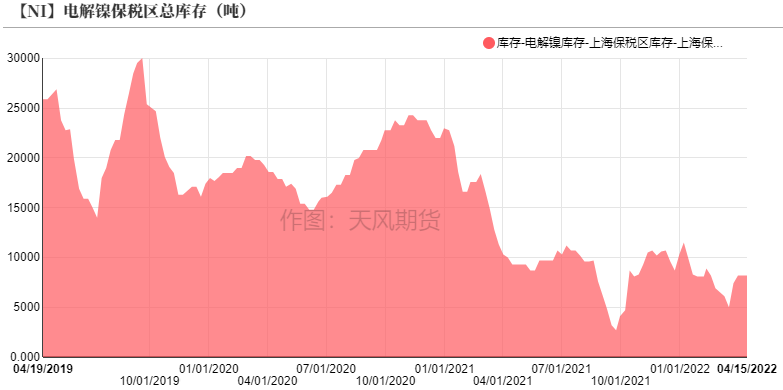

电解镍 中性纯镍方面,内外比价逐渐修复,但进口利润亏损,供应仍偏紧。新能源需求方面,得益于部分企业逐步复工,新能源需求处于边际好转中。

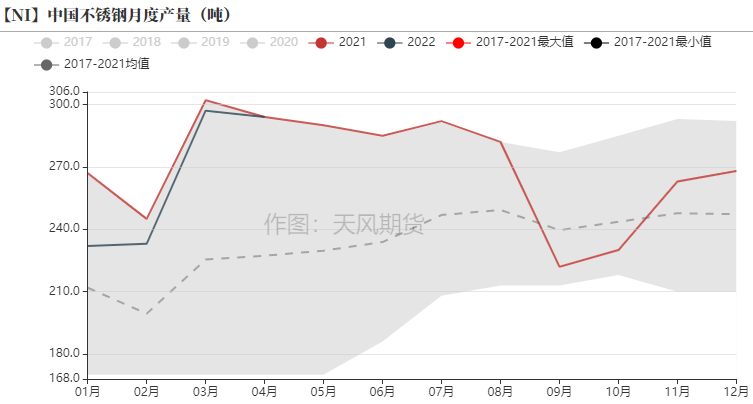

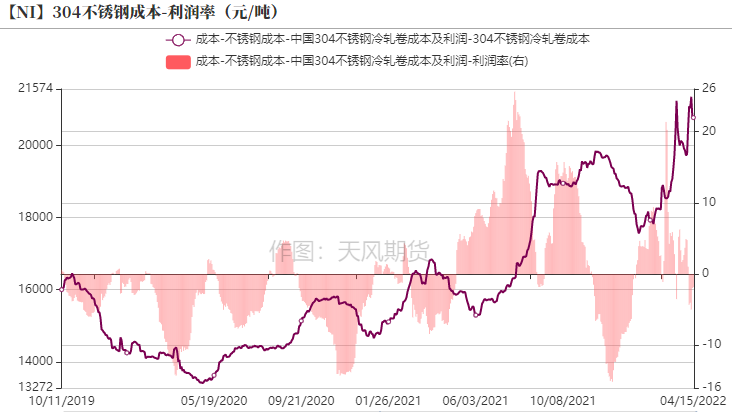

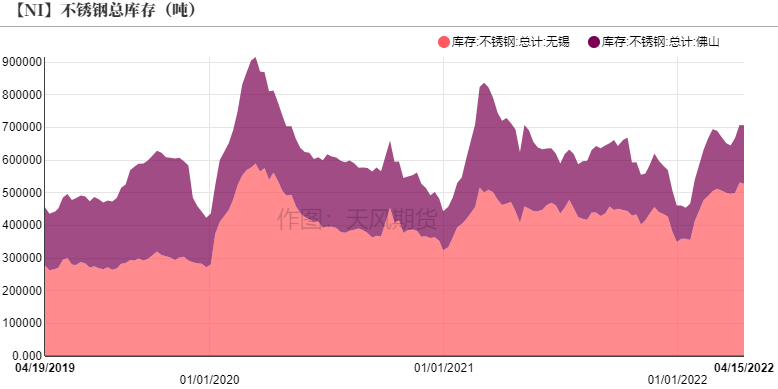

不锈钢 偏空根据第三方机构调研,西北某不锈钢厂计划5-6月按公司年度检修计划,约1个月左右时间,预计影响400系产量4.5-5.5万吨,300系产量0.5-1万吨。受镍铁、纯镍等原料价格上涨的影响,不锈钢成本中枢抬升,部分钢厂进入亏损阶段。需求端不锈钢受疫情影响较大,呈现供需双弱。

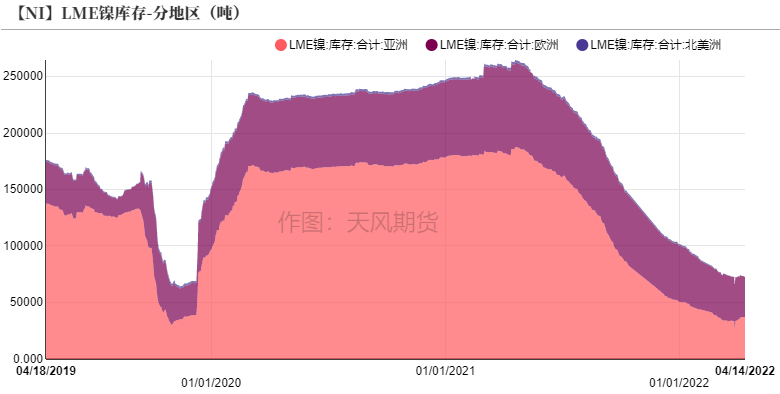

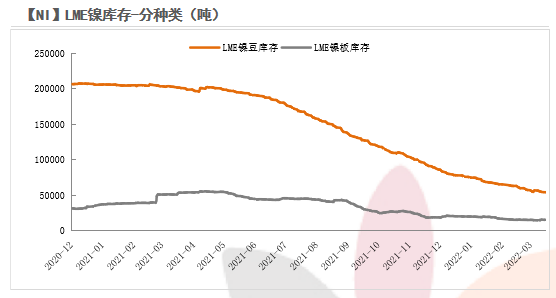

库存 偏多 截至4月14日,LME镍库存去库至72600吨,其中镍豆库存51570吨,镍板库存16896吨。

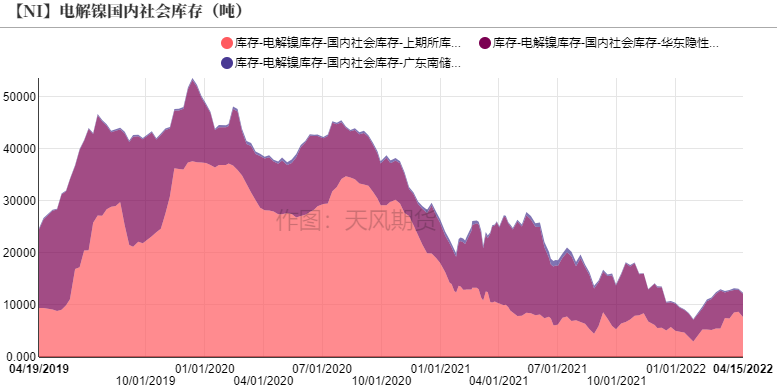

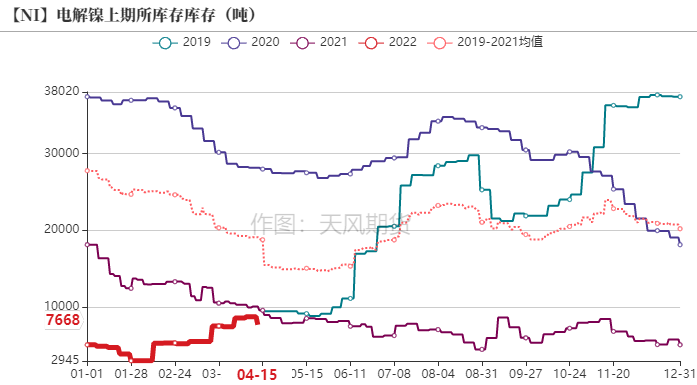

截至4月15日,国内镍社会库存小幅去库至12360吨,位于历史低位。

平衡与展望

* 短期来看,供给端部分镍铁企业,如内蒙古上泰,受到环保督察的影响而减产,叠加疫情影响物流流通,供应偏紧。纯镍方面,内外比价逐渐修复,但进口利润亏损,供应仍偏紧。需求端不锈钢和新能源均受疫情影响较大,不锈钢呈现供需双弱,新能源需求方面,得益于部分企业逐步复工,新能源需求处于边际好转中。

*风险提示:1.印尼镍铁产能释放超预期;2.终端消费复苏不及预期;3.疫情不确定性。

周度价差数据

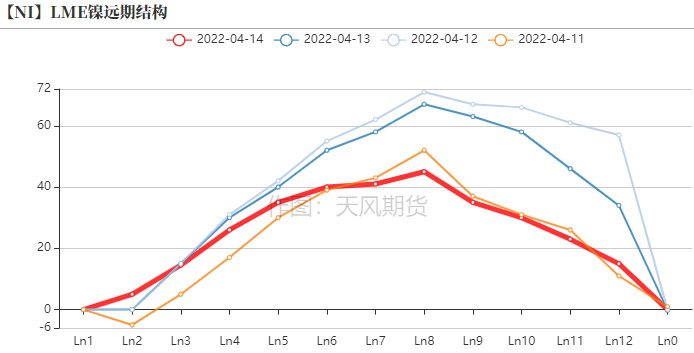

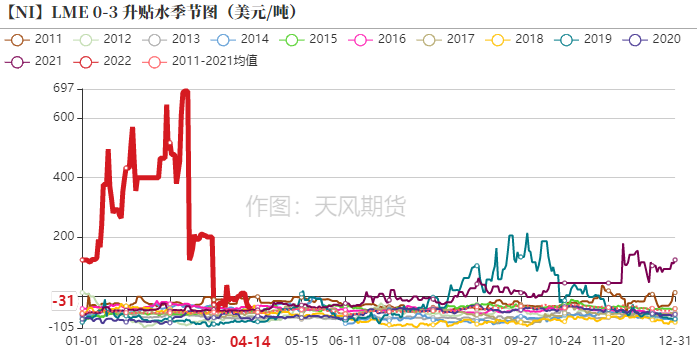

伦镍价差结构

* 伦镍价格曲线呈contango结构,LME0-3升水逐渐收窄。

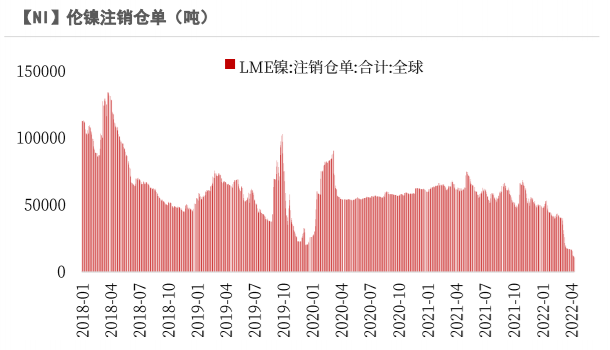

* 截至4月14日,伦镍注销仓单为10914吨,呈下降趋势。

数据来源:Wind,天风期货研究所

沪镍价差结构

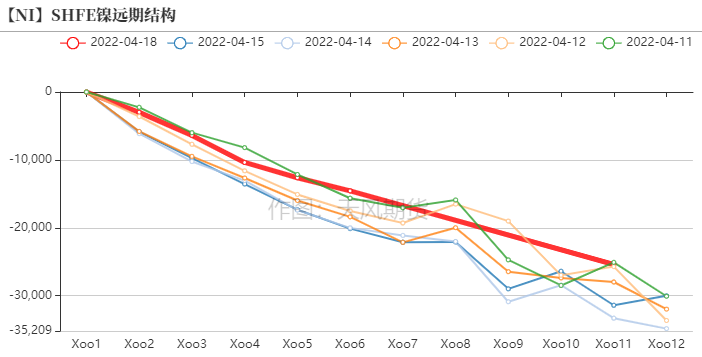

* SHEF镍价格曲线呈back结构。

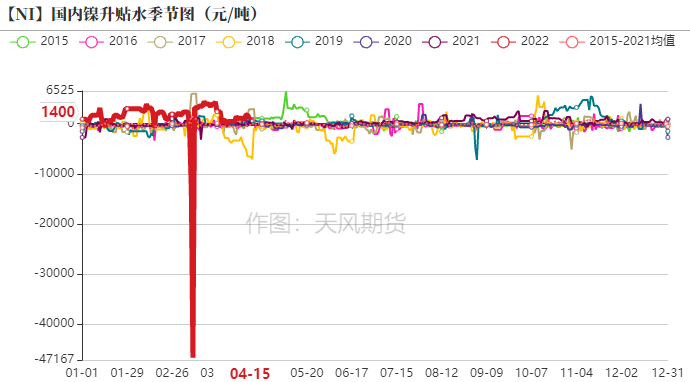

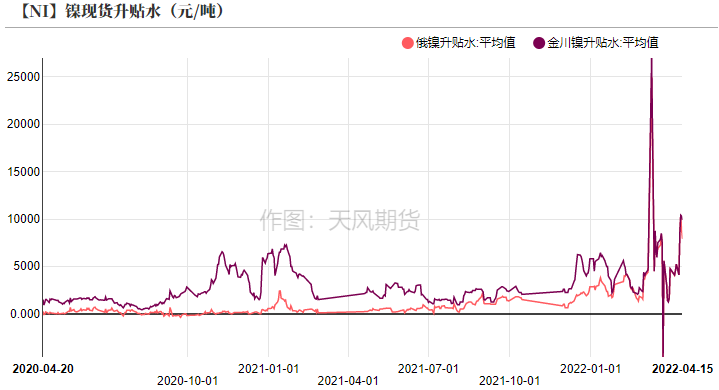

* 截至4月15日,国内电解镍升贴水为1400元/吨。

数据来源:Wind,天风期货研究所

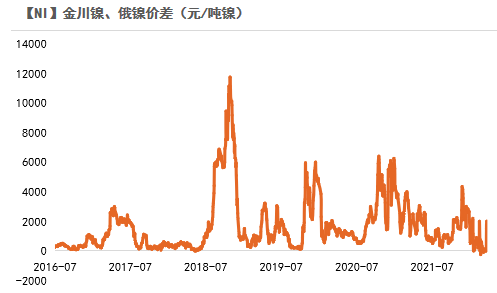

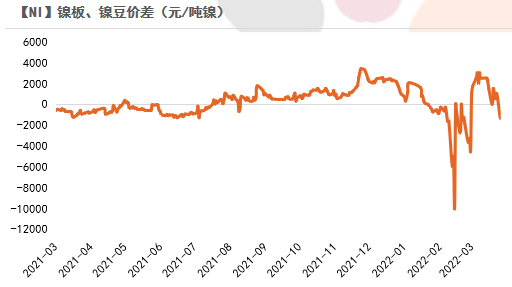

纯镍价差

数据来源:Wind,天风期货研究所

供给端:周度变化情况

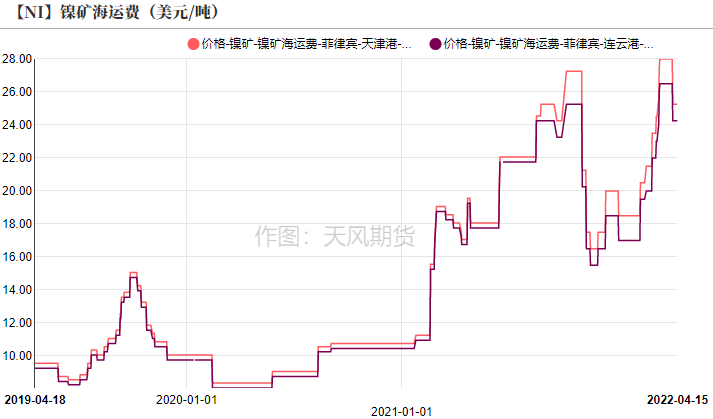

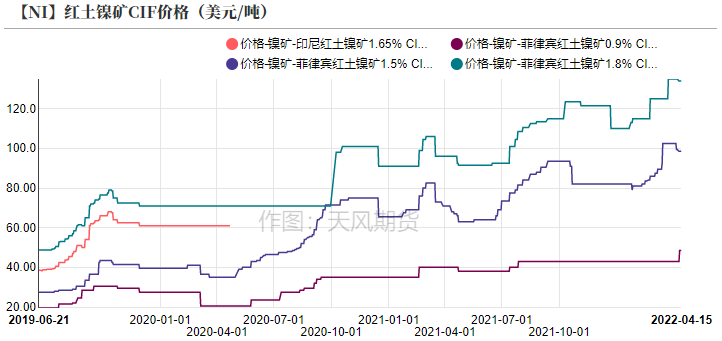

镍矿价格维稳

* 周内海运费有所回落,至24.25美元/吨,菲律宾红土镍矿1.5% CIF价格涨至98.5美元/吨。

数据来源:SMM,天风期货研究所

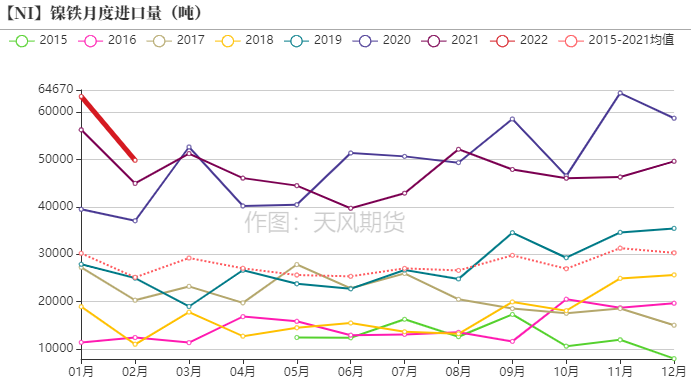

印尼镍铁对镍元素供给总量影响至关重要

* 2022年1-2月,印尼镍铁累计进口达11.31万吨镍,同比增长11.79%。在当下镍铁利润丰厚背景下,我们上调部分印尼镍铁新增产能投产进度,但整体节奏仍受到印尼电力设备进度缓慢、印尼劳动力不足等因素的拖累。全球镍元素供应增量主要来源于印尼镍铁新增产能,预计2022年印尼当地规划新增镍铁项目全年新增或达40.8万吨镍。

数据来源:SMM,天风期货研究所

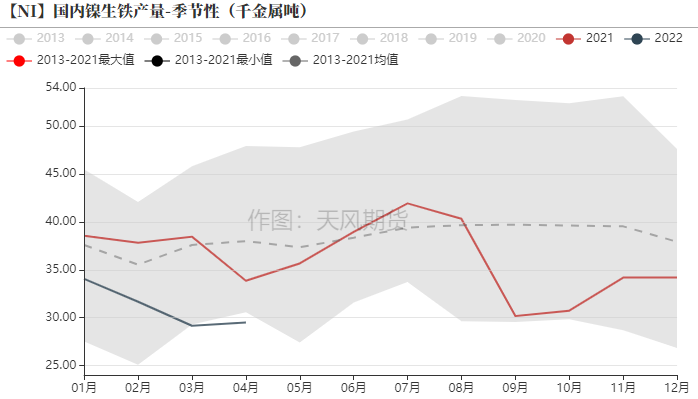

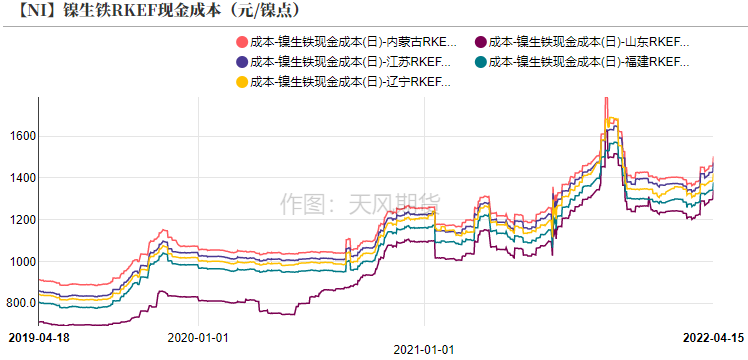

镍铁利润丰厚

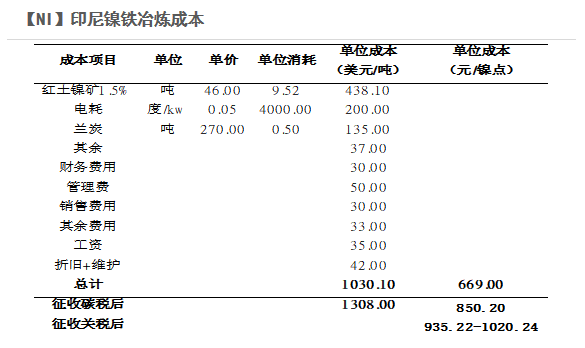

* 从冶炼成本来看,印尼镍铁冶炼成本较低。印尼政府将于2022年4月1日对PLTU征收碳税,征收碳税前,印尼RKEF镍铁成本约1030美元/吨左右,即669元/镍点,征收碳税后,成本中枢抬升278美元/吨,即850.2元/镍点。此外,印尼政府表示可能在2022年开始对镍铁和镍生铁征收出口关税。如果镍价在15000美元/吨以上,将可能征收2%的税,即300美元/吨,并且税额与镍价成正比增长。我们以10%、15%、20%的关税分别计价,则印尼镍铁出口的总成本约935.22元/镍点、977.73元/镍点、1020.24元/镍点。

* 国内镍生铁企业保持高利润,对此,我们也上调二季度镍铁产量。

数据来源:天风期货研究所

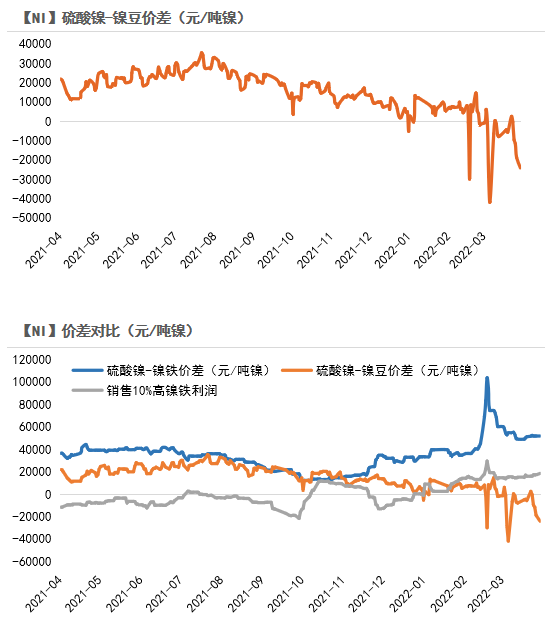

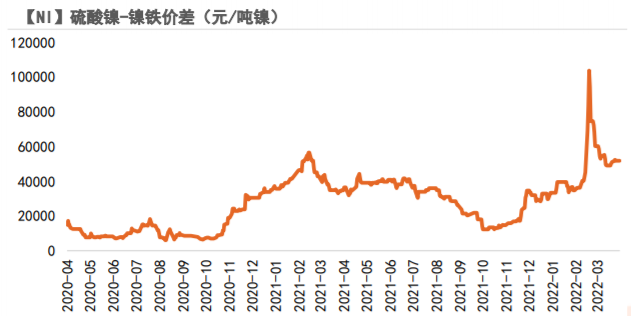

硫酸镍价差情况

* 截至4月18日,硫酸镍、镍铁价差为5万元/吨镍。

* 根据测算,当硫酸镍和镍铁价差大于1.95万元/吨镍时,转产高冰镍项目可行。以当前镍铁和硫酸镍价格来看,转产高冰镍项目动力充足。

数据来源:天风期货研究所

LME镍库存小幅去库

* 库存方面,截至4月14日,LME镍库存去库至72600吨,其中镍豆库存51570吨,镍板库存16896吨。

数据来源:天风期货研究所

国内镍库存小幅去库

* 截至4月15日,国内镍社会库存小幅去库至12360吨,位于历史低位。

数据来源:Wind,SMM,天风期货研究所

需求端:周度变化情况

不锈钢4月排产较高

* 据Mysteel调研,西北某不锈钢厂计划5-6月进行按照公司年度检修计划,分工序安排检修,按炼钢-热轧-冷轧的顺序,计划检修时间1个月左右,预计影响粗钢产量5-6万吨,主要为400系4.5-5.5万吨,及300系0.5-1万吨。

* 受镍铁、纯镍等原料价格上涨的影响,不锈钢成本中枢抬升,部分钢厂进入亏损阶段。

* 截至4月15日,不锈钢库存小幅去库至706300吨。当前不锈钢基本面供需双弱,关注库存变化情况,需警惕不锈钢的负反馈向上传导。

数据来源:SMM,天风期货研究所

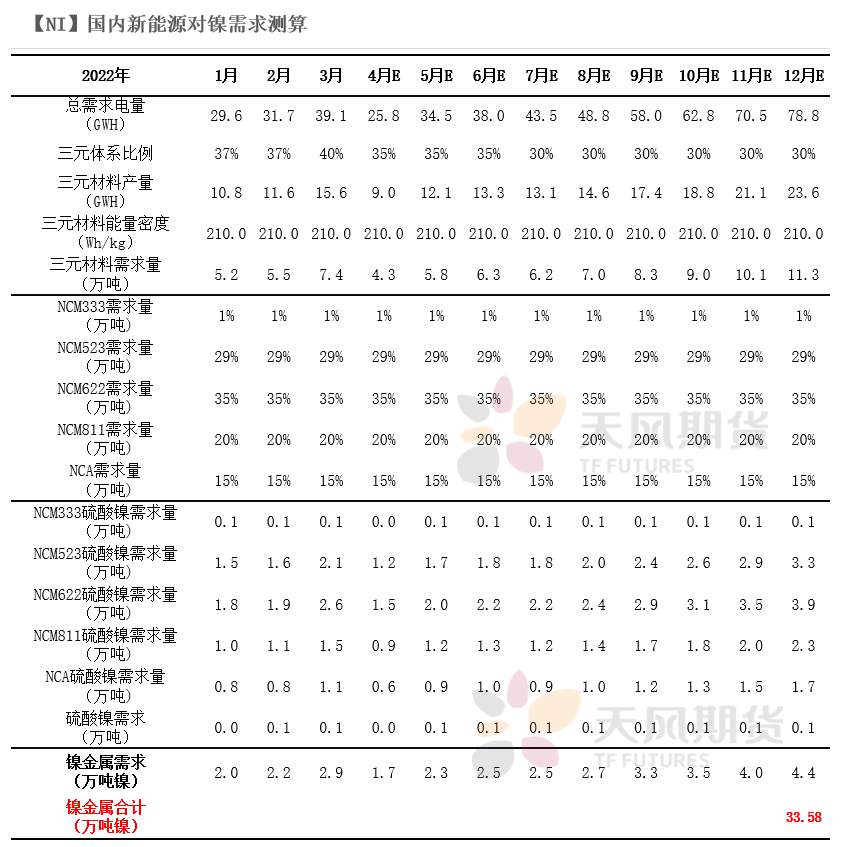

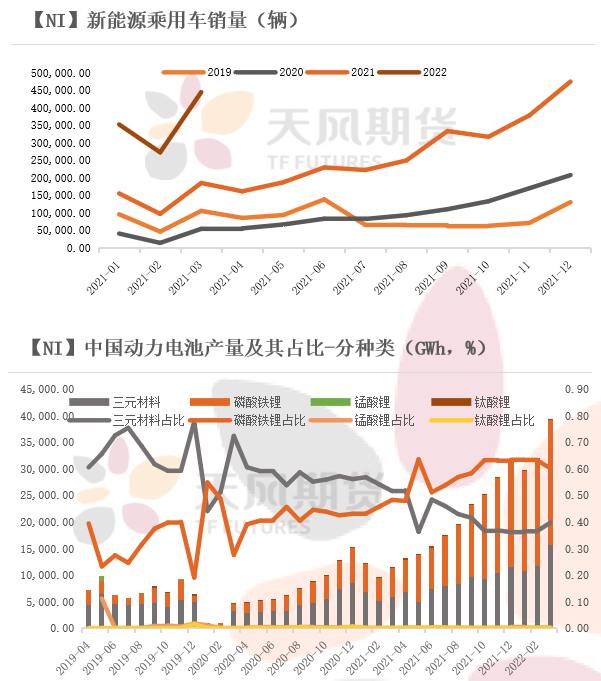

2022年新能源对镍需求达33.58万吨

* 2022年1-3月,新能源乘用车销售达106.96万辆,同比增长144.33%。

* 根据我们的测算,2022年1-3月,新能源对镍需求约7.1万吨镍,同比增长91.89%。预计全年整体需求达33.58万吨,同比增长73.09%。

数据来源:中国动力电池产业联盟创新,乘联社,天风期货研究所

平衡与展望

* 短期来看,供给端部分镍铁企业,如内蒙古上泰,受到环保督察的影响而减产,叠加疫情影响物流流通,供应偏紧。纯镍方面,内外比价逐渐修复,但进口利润亏损,供应仍偏紧。需求端不锈钢和新能源均受疫情影响较大,不锈钢呈现供需双弱,新能源需求方面,得益于部分企业逐步复工,新能源需求处于边际好转中。

*风险提示:1.印尼镍铁产能释放超预期;2.终端消费复苏不及预期。